تابلو خوانی در بورس ایران

فهرست محتوا

- 1 معرفی بخش اول: وضعیت قیمت روزسهم

- 2 معرفی بخش دوم:بازه های قیمتی سهام

- 3 معرفی بخش سوم:معاملات سهام

- 4 چرا مفهوم ارزش بازار مهم هست؟

- 5 معرفی بخش چهارم: حجم مبنا میانگین حجم ماه و سهام شناور

- 6 از کجا میتوانیم درصد شناور یک سهم را تشخیص دهیم؟

- 7 معرفی بخش پنجم: EPS و P/E

- 8 معرفی بخش ششم: خرید و فروش سرمایه گذار حقیقی و حقوقی

- 9 معرفی بخش هفتم: سفارشات خریداران و فرو شندگان

- 10 معرفی بخش هشتم: سامانه جامع اطلاع رسانی ناشران (کدال)

تابلو خوانی در بورس ایران

مقدمه:

یکی از سایت های پرکاربرد برای خرید و فروش سهام سایت مدیریت فناوری بورس تهران به آدرس www.tsetmc.com می باشد که اطلاعات جامعی از معاملات روزانه سهام در اختیار سرمایه گذاران قرار می دهد. سرمایه گذار در بورس باید به بازارخوانی و تابلو خوانی بورس مسلط باشد تا بتواند با تجزیه و تحلیل اتفاقات روی آن به خرید و فروش سهام بپردازد. بنابراین شناخت اصطلاحات رایج بورس در بازار سرمایه یکی از نیازهای سرمایه گذاران برای ورود به این بازار است.

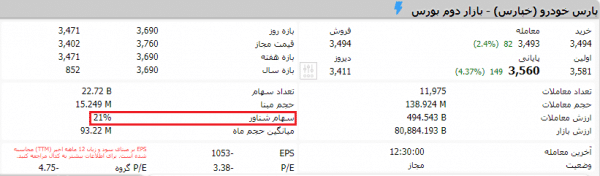

تابلوی معاملات سهام فوق مربوط به نماد شرکت پارس خودرو (خپارس) است که به بررسی بخش های مختلف آن می پردازیم.

معرفی بخش اول: وضعیت قیمت روزسهم

اولین و بالایی ترین بخش تابلو خوانی در بورس در واقع وضعیت قیمت روز سهم را نشان خواهد داد. در نظر داشته باشید که قیمت خرید، بهترین سفارشی است که در سطر اول سفارشات قابل دیدن است. قیمت معامله نشان دهنده آخرین قیمتی که سهم معامله شده است، می باشد. قیمت اولین بیانگر نخستین معامله ای است که در نماد صورت پذیرفته است و قیمت پایانی، میانگین قیمت های معامله شده در همان روز را با توجه به حجم معاملات بیان می کند. قیمت فروش هم مثل قیمت خرید است و قیمت دیروز، قیمت پایانی روز گذشته را نمایان می کند.

معرفی بخش دوم:بازه های قیمتی سهام

این بخش بازه های قیمتی سهام را نشان می دهد.

بازه روز: حداکثر و حداقل قیمتی که سهم در طی یک روز معامله میشود را بازه روز سهم میگویند.

قیمت مجاز: بازه قیمتی است که سهم در طول روز میتواند نوسان کند و سفارش خرید و فروش سهام باید در این محدوده باشد.

بازه هفته: تغییرات قیمت سهام در یک هفته جاری است.

بازه سال: بازه سال نیز بیانگر تغییرات قیمت سهام در یک سال اخیر است.

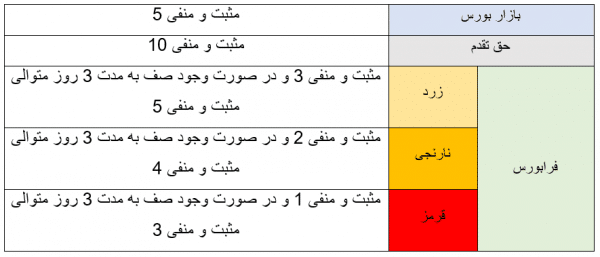

در بورس اوراق و بهادار تهران دامنه مجاز نوسان یا سقف و کف قیمتی که سهم در هر روز معاملاتی می تواند داشته باشد به صورت جدول زیر می باشد. شایان ذکر است که مبنای محاسبه دامنه مجاز نوسان براساس قیمت پایانی است.

معرفی بخش سوم:معاملات سهام

تعداد معاملات: نشان دهندهی تعداد معاملات انجام شده در یک روز مشخص است.

حجم معاملات: به معنای حجم کل سهام معامله شده در طول روز می باشد.

ارزش معاملات: بیانگر این مفهوم است که معاملات انجام شده در این روز چه ارزشی از لحاظ ریالی دارند.که از حجم معاملات ضربدر قیمت سهام معامله شده بدست می آید.

ارزش بازار: به معنای تعداد کل سهام شرکت ( اعم از حقیقی و حقوقی ) ضربدر قیمت روز سهم می باشد .

یکی از سیگنال هایی که در ترکیب با مباحث تکنیکال می توان از آن بهره برد مقایسه میزان حجم معاملات با میانگین حجم ماه است. به عنوان مثال در انتهای یکروند نزولی که چارت تکنیکال آن را تائید میکند اگر حجم معاملات به طرز معناداری از میانگین حجم ماه بیشتر باشد میتوان برای ورود به سهام اقدام نمود.

چرا مفهوم ارزش بازار مهم هست؟

ارزش بازار نشان می دهد که یک شرکت تا چه حد بزرگ است و چه تاثیری بر شاخص بازار سرمایه میگذارد؟ بههمین دلیل است که بیشتر سرمایهگذاران برای خرید سهام شرکتها به ارزش بازار آن توجه میکنند.

شرکتهایی بر شاخص کل بورس تاثیر بیشتری دارند که ارزش بازار بزرگ تری داشته باشند، بنابراین در زمانهایی که شاخص کل مثبت است، سرمایهگذاران به سمت شرکتهایی که ارزش بازار بالایی دارند، تمایل نشان میدهند.

در مقابل اگر شاخص کل تقریبا ثابت ولی شاخص هموزن صعودی باشد، در مییابیم که شرکتهای کوچک در بازار سهام با افزایش قیمت روبرو هستند و طبیعی است که سرمایهگذران به خرید سهام شرکتهای کوچک ارزنده تمایل بیشتری نشان دهند.

معرفی بخش چهارم: حجم مبنا میانگین حجم ماه و سهام شناور

تعداد سهام: کل سهام قابل معامله هر نماد را نشان می دهد.کهM نشانه میلیون و B نشانه میلیارد است.

حجم مبنا: حداقل تعداد سهام یک شرکت است که باید در طول روز معامله شود تا سهم بتواند رشد یا افت داشته باشد. حجم مبنا از افزایش یا کاهش بیرویه قیمت سهم جلوگیری میکند.

شایان ذکر است محاسبه قیمت پایانی سهام در بورس به میزان حجممبنای آن سهم بستگی دارد و در صورتیکه تعداد سهام معاملهشده در یک روز کمتر از حجم مبنا باشد قیمت پایانی آن از قیمت معامله کمتر است .

میانگین حجم ماه: میانگین حجم معاملات روزانه ای که در یک ماه اخیر انجام شده است.

سهام شناور: سهام شناور به تعداد سهام از کل سهام شرکت گفته میشود که در حال گردش است یعنی قابلیت خرید و فروش دارد و در اختیار عموم مردم هست.

از کجا میتوانیم درصد شناور یک سهم را تشخیص دهیم؟

بعنوان مثال سهام شناور نماد شرکت پارس خودرو ۲۱ درصد ذکر شده و تعداد کل سهام این شرکت ۲۲.۷۲ میلیارد سهم است. بنابراین با یک حساب ساده متوجه میشوید سهام شناور این شرکت حدودا ۴.۷۷۱۲ میلیارد برگه است که قابل معامله هست. مابقی این سهام بلوکه است و قابلیت خرید و فروش ندارد که در دست سهامداران عمده قرار دارد.

میزان سهام شناور چه مقدار باید باشد؟

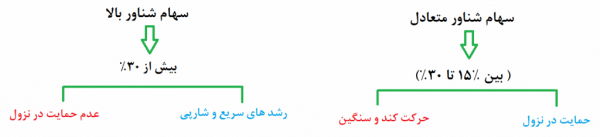

ما دو نوع سهام شناور داریم : سهام شناور بالا و سهام شناور متعادل که هرکدام مزایا و معایب خاص خود را دارند. بهترین سبد سرمایه گذاری، سبدی است که ترکیبی از دوحالت را دارا باشد.

معرفی بخش پنجم: EPS و P/E

سود هر سهم یا EPS: هر شرکت صورت های سود و زیان دارد که مشخص می کند شرکت چقدر درآمد و چقدر هزینه دارد. وقتی این دو عامل را از هم کسر می کنیم سود یا زیان شرکت به دست می آید . اگر سود شرکت را تقسیم بر تعداد کل سهام شرکت کنیم EPS بدست می آید .تمامی تحلیل گران بنیادی و معامله گران به دنبال محاسبه و برآورد سود هر سهم در سال آینده یک شرکت هستند تا در صورت احتمال افزایش سود سهم، اقدام به خرید سهام این شرکت ها کنند.

نسبت قیمت به درآمد هر سهم یا P/E: از تقسیم قیمت روز سهم (price) بر سود هر سهم Eps) به دست میآید. این نسبت به این معناست که افراد حاضرند به ازای هر ریال سود شرکت چند ریال بپردازند. که به طور کلی هر چقدر این عدد کوچکتر باشد و به عدد ۵ نزدیکتر باشد این سهم مناسب تر برای سرمایه گذاری خواهد بود.

این پارامتر می تواند از پارامتر های مهم برای انتخاب یک سهم خوب باشد .این نسبت در واقع انتظارات سرمایه گذاران از بازدهی آینده یک دارایی را به ما نشان می دهد. تحلیل گران بنیادی تلاش می کنند در کنار برآورد سود دقیق هر سهم و با تخمین دقیق نسبت P/E بتوانند دقیقترین برآورد را از ارزش ذاتی شرکتها داشته باشند.

معرفی بخش ششم: خرید و فروش سرمایه گذار حقیقی و حقوقی

این بخش از تابلو خوانی در بورس دو دسته سرمایه گذار حقیقی و حقوقی در بازار را نشان می دهد. سرمایه گذاران حقیقی افرادی هستند که اقدام به دریافت کد معاملاتی کرده اند و سرمایه گذاران حقوقی شرکت های ثبت شده ای هستند که از طریق شرکت ها اقدام به دریافت کد بورسی می کنند.

یکی از بخشهای مهم سایت TSE این بخش است که در آن تعداد خریداران و فروشندگان، میزان خرید و فروش حقیقی ها و حقوقی ها و حجم معاملات آنها را نشان میدهد. با بررسی تعداد سرمایه گذاران حقیقی و حقوقی و حجم معاملات انجامشده، میتوان به تجزیه و تحلیل سهم موردنظر پرداخت.

معرفی بخش هفتم: سفارشات خریداران و فرو شندگان

روند کنونی معاملات سهم در بازار سرمایه نشان داده میشود. سمت راست پنجره سفارشات خریداران با حجم و قیمت پیشنهادی آنها و در سمت چپ سفارشات فروشندگان را نشان میدهد. سفارش های خرید به ترتیب بالاترین قیمت از بالابه پایین لیست می شوند و سفارش های فروش به ترتیب کمترین قیمت از بالا به پایین لیست می شوند. در حالت کلی، سه حالت در معاملات یک سهم میتواند رخ دهد. اول صف خرید باشد، دوم صف فروش باشد و سوم خرید و فروش به صورت متعادل انجام شود.زمانی که قیمت پیشنهادی برای خرید سهم با قیمت پیشنهادی برای فروش سهم برابر باشد معامله انجام می شود. و سامانه معاملات بلافاصله سفارش های انجام شده را حذف می کند.

معرفی بخش هشتم: سامانه جامع اطلاع رسانی ناشران (کدال)

کدال به معنای سامانه جامع اطلاع رسانی ناشران است. سرمایه گذاران برای سرمایه گذاری در بازار سرمایه نیازمند اطلاعات مهم و معتبر شرکت ها از لحاظ مالی و تصمیمات مدیریتی و وضعیت شرکت ها هستند. همچنین موارد دیگری که برای سهامداران حایز اهمیت است اطلاعیه های تقسیم سود سهام، دعوت نامه ها، دستور کار مجامع و … نیز در کدال منتشر می شود.

گرداوری : آکادمی ویو

منبع : سایتها و مقالات سازمان بورس ایران

عالی بود. ممنون.

یکی از دوستان میگفت به قیمت تابلو بورس ایران قابل اعتماد نیست. هسته اش هشتاد درصد مواقع هنگه اون ۲۰ درصد مواقعی که هسته هنگ نیست ناظر باطل میکنه. یک ۲۰ درصد هم مکمل کارگزاری انلاینش از دسترس خارج میکنه.

سلام

مقاله خیلی خوبی بود. فکر می کنم نیاز به این تصحیحات داره

عکس اول احتمالا باید تابلو سهم باشه ولی چند سکه ست.

در بخش هفتم هم بهتره از تصویر پنجره سفارشات استفاده بشه.

سلام.مقاله جامع و مفیدی بود.ممنون

نکات بسیار آموزنده برای کار در بورس ایران