مرجع کامل آموزش اندیکاتور Relative Strength Index

فهرست محتوا

مرجع کامل آموزش اندیکاتور Relative Strength Index

مقدمه:

شاخص قدرت نسبی (RSI) که توسط وِلز وایلدر طراحی شده، یک اسیلاتور مومنتوم است که سرعت و تغییرات حرکات قیمت را اندازهگیری میکند. RSI دائما بین مقادیر صفر و ۱۰۰ نوسان میکند. براساس توضیحات وایلدر، قرارگیری خط RSI بالای سطح ۷۰ و زیر سطح ۳۰ به ترتیب نشانگر حضور قیمت در نواحی اشباع خرید و اشباع فروش میباشد. همچنین با توجه به واگراییها، نوسانات و عبور از (کراس) خط مرکزی، میتوان سیگنالهایی از RSI دریافت نمود. از RSI برای تشخیص روند کلی بازار نیز استفاده میشود.

RSI یکی از محبوبترین اسیلاتورهای مومنتوم است که در طول سالهای گذشته مطالب زیادی درباره آن در مقالات، مصاحبهها و کتابها گفته شده است. برای مثال کانستنس براون در کتاب خود با عنوان تحلیل تکنیکال برای حرفه معاملهگری، مفهوم محدودههای صعودی و نزولی برای RSI را تشریح میکند. اندرو کاردول، استاد RSI براون نیز نواحی برگشت منفی و مثبت RSI را معرفی نمود و بعلاوه ایده واگرایی را به هر دوصورت نوشتاری و تصویری مطرح کرد.

وایلدر در سال ۱۹۷۸ با انتشار کتاب مفاهیمی جدید در سیستمهای معاملاتی تکنیکال، به معرفی RSI پرداخت. این کتاب همچنین توضیحات اندیکاتورهای دیگری از قبیل پارابولیک سار، میانگین محدوده واقعی و شاخص حرکت جهتدار را نیز در برمیگیرد. اگرچه این اندیکاتورها پیش از ظهور کامپیوترها طراحی شدهاند، اما قابلیت خود را در طول زمان از دست نداده و همچنان از محبوبیت بالایی برخوردارند.

نحوه محاسبه

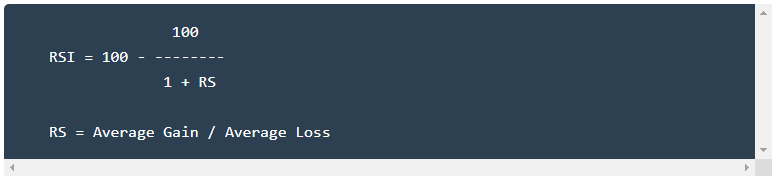

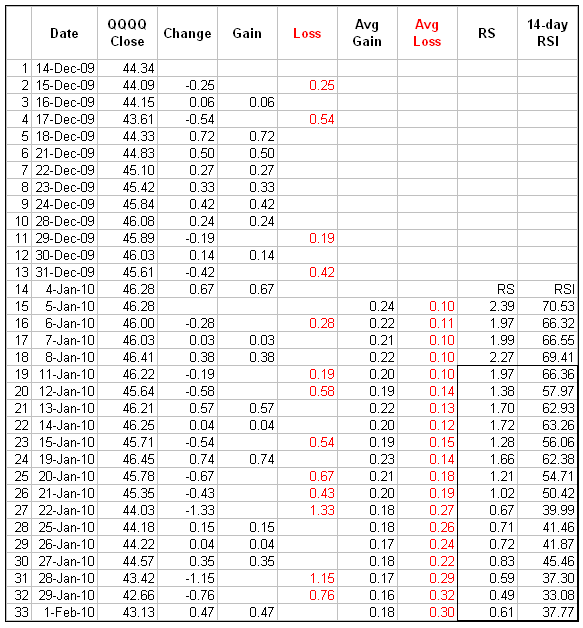

به منظور سادهسازی توضیح مراحل محاسبات، RSI به مولفههای اصلی آن تقسیم شده است: RS، سود میانگین و ضرر میانگین. در اینجا محاسبات RSI برمبنای۱۴ دوره زمانی که تنظیمات پیشنهادی وایلدر است، انجام شده است. ضررها با مقادیر مثبت بیان میشوند، نه مقادیر منفی.

محاسبات اولیه برای سود میانگین و ضرر میانگین از طریق میانگینگیری در طول ۱۴ دوره زمانی انجام میشود:

میانگین سود اولیه = (مجموع سودها در طول ۱۴ دوره زمانی گذشته) / ۱۴

میانگین ضرر اولیه = (مجموع ضررها در طول ۱۴ دوره زمانی گذشته) / ۱۴

محاسبات ثانویه و بعدی سود میانگین و ضرر میانگین براساس میانگین دوره گذشته و دوره فعلی انجام میگیرد:

سود میانگین = {(سود میانگین دوره گذشته) ۱۳ + (سود دوره فعلی)} / ۱۴

ضرر میانگین = {(ضرر میانگین دوره گذشته) ۱۳ + (ضرر دوره فعلی)} / ۱۴

جمع مقدار گذشته و مقدار دوره فعلی یک روش هموارسازی است که مشابه آن در محاسبات میانگین متحرک (مووینگ اورج) نمایی بکار گرفته شده است. استفاده از این روش به این معنی است که مقادیر RSI با پیشروی هر چه بیشتر محاسبات، دقت بیشتری پیدا میکنند. برای دستیابی به مقادیر دقیق RSI، حداقل ۲۵۰ داده قیمتی نیاز است.

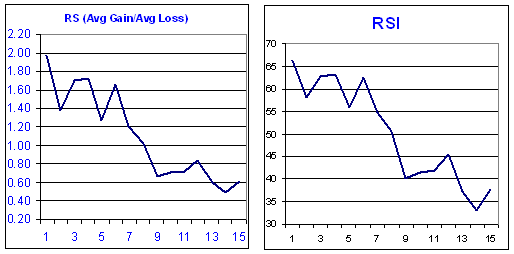

رابطه وایلدر،مقادیر RS را نرمال میکند و آن را بصورت اسیلاتوری که بین مقادیر صفر و ۱۰۰ نوسان میکند، در میآورد. در واقع، شکل نمودار RS دقیقا مانند شکل نمودار RSI است. نرمال کردن مقادیر RS، شناسایی حدود حداقلی و حداکثری را آسان میکند، چرا که RSI از بالا و پایین محدود است. هرگاه مقدار سود میانگین صفر شود، RSI برابر صفر است. با فرض RSI با دوره ۱۴، RSI با مقدار صفر به این معنی است که قیمت به زیر تمام ۱۴ دوره گذشته عبور کرده و هیچ سودی برای اندازهگیری وجود نداشته است. هرگاه مقدار ضرر میانگین برابر صفر شود، RSI برابر است با ۱۰۰٫ این حالت به این معنی است که قیمت به بالای تمامی ۱۴ دوره گذشته حرکت کرده و هیچ ضرری برای اندازهگیری وجود نداشته است.

توجه: روش هموارسازی بر مقادیر RSI تاثیر میگذارد. مقادیر RS پس از اولین مرحله محاسبات، هموار میشوند. در مرحله اول محاسبات، ضرر میانگین برابر است با مجموع ضررهای ۱۴ دوره گذشته، تقسیم بر ۱۴٫ در محاسبات بعدی، مقدار قبلی حساب شده در ۱۳ ضرب میشود، مقدار جدید بدست آمده به آن اضافه میگردد و سپس حاصل بر ۱۴ تقسیم میشود. این باعث اثرگذاری روش هموارسازی میشود. به همین طریق برای سود میانگین عمل میشود. به دلیل استفاده از روش هموارسازی، مقادیر RSI ممکن است در مقایسه با کل محاسبات دوره متفاوت باشند. RSI با ۲۵۰ دوره زمانی نسبت به ۳۰ دوره زمانی، اثرپذیری کمتری ناشی از روش هموارسازی دارد. اگر مقدار ضرر میانگین برابر صفر باشد، در این صورت موقعیت “تقسیم بر صفر” برای RS رخ میدهد و مطابق تعریف، مقدار ۱۰۰ برای RSI منظور میشود. بطور مشابه، هرگاه مقدار سود میانگین صفر شود، RSI برابر صفر است.

پارامترها

RSI بطور پیشفرض با ۱۴ دوره زمانی تنظیم میشود، اما میتوان با کاهش یا افزایش تعداد دورههای زمانی، حساسیت این اندیکاتور را به ترتیب افزایش یا کاهش داد. RSI با دوره ۱۰ نسبت به RSI با دوره ۲۰ سریعتر وارد نواحی اشباع خرید یا اشباع فروش میشود. یکی دیگر از پارامترهای مورد بررسی، میزان نوسانات نمودار مورد نظر است. RSI با دوره ۱۴ در نمودار مربوط به شرکت Amazon (AMZN) نسبت به RSI با دوره ۱۴ در نمودار Duke Energy (DUK) احتمالا سریعتر به نواحی اشباع خرید یا اشباع فروش ورود میکند.

RSI بالای سطح ۷۰ و زیر سطح ۳۰ به ترتیب بصورت اشباع خرید و اشباع فروش در نظر گرفته میشوند. مقادیر این سطوح را میتوان به منظور انطباق بیشتر با نمودارهای مختلف یا روشهای تحلیلی متفاوت، تغییر داد. افزایش سطح اشباع خرید به ۸۰ یا کاهش سطح اشباع فروش به ۲۰، تعداد دفعات ورود قیمت به نواحی اشباع خرید یا اشباع فروش را کاهش میدهد. معاملهگران کوتاهمدت گاهی اوقات از RSI با ۲ دوره زمانی، سطح اشباع خرید ۸۰ و سطح اشباع فروش ۲۰ استفاده میکنند.

اشباع خرید – اشباع فروش

وایلدر نواحی بالای سطح ۷۰ و زیر سطح ۳۰ در RSI را به ترتیب به عنوان نواحی اشباع خرید و اشباع فروش در نظر گرفته است. تصویر زیر نمودار مربوط به McDonalds را به همراه اندیکاتور RSI با ۱۴ دوره زمانی نشان میدهد. نمودار میلهای این تصویر به رنگ خاکستری و از اندیکاتور SMA با دوره ۱ به رنگ صورتی برای نشان دادن قیمت نهایی هر کندلاستیک استفاده شده است (به این دلیل که محاسبات RSI برمبنای قیمت بسته شدن کندلها است). با نگاه از سمت چپ تصویر به سمت راست، مشاهده میشود که ارزش این سهام در اواخر ماه جولای وارد ناحیه اشباع فروش شده و در حوالی قیمت ۴۴ با یک سطح حمایتی مواجه شده است (۱). توجه کنید که پس از ورود به ناحیه اشباع فروش، نمودار قیمت رشد کرده است. نزول قیمت یک فرایند است – ارزش این سهام به محض ورود به ناحیه اشباع فروش، سقوط نکرده است. پس از سطح اشباع فروش، RSI در اواسط ماه سپتامبر به بالای سطح ۷۰ حرکت کرده و وارد ناحیه اشباع خرید شده است. علیرغم ورود به قسمت اشباع خرید، ارزش سهام کاهش پیدا نکرده و در عوض برای چند هفته در همان نزدیکی باقی مانده و سپس به حرکت صعودی خود ادامه داده است. پیش از تشکیل سقف قیمتی در ماه دسامبر (۲)، سه مرتبه RSI وارد ناحیه اشباع خرید شده است. اسیلاتورهای مومنتوم ممکن است در روندهای صعودی (نزولی) قوی پس از ورود به ناحیه اشباع خرید (اشباع فروش)، همچنان در آن ناحیه باقی بمانند. سه ورود اول به ناحیه اشباع خرید با تقویت قیمت دنبال شدند. ورود مرتبه چهارم به قسمت اشباع خرید با یک سقف قیمتی واضح همراه شد. سپس RSI در ماه ژانویه از ناحیه اشباع خرید به سمت ناحیه اشباع فروش حرکت کرده است. چند هفته بعد ارزش این سهام در حوالی قیمت ۴۶ قرار گرفته است (۳). این آخرین کف قیمتی همزمان با ورود RSI به ناحیه اشباع فروش شکل نگرفته است.

مانند بسیاری دیگر از اسیلاتورهای مومنتوم، RSI در نواحی اشباع خرید و اشباع فروش به هنگام وقوع روندهای خنثی بهتر عمل میکند. تصویر زیر نمودار مربوط به MEMC Electronics (WFR) را نشان میدهد که در بازه زمانی آوریل تا سپتامبر سال ۲۰۰۹، بین قیمتهای ۱۳٫۵ تا ۲۱ معامله شده است. ارزش این سهام پس از تماس RSI با سطح ۷۰ تشکیل سقف قیمتی داده است و با رسیدن RSI به سطح ۳۰، یک کف قیمتی ایجاد کرده است.

واگراییها

براساس توضیحات وایلدر، واگراییها به دلیل عدم تطابق جهت مومنتوم و قیمت، سیگنالهایی برای بازگشت قیمت صادر میکنند. واگرایی صعودی زمانی رخ میدهد که نمودار قیمت یک Lower Low تشکیل میدهد، در حالیکه RSI یک Higher Low ایجاد میکند. در این حالت RSI، وجود Lower Low در نمودار قیمت را تایید نمیکند و این امر افزایش مومنتوم را نشان میدهد. واگرایی نزولی هنگامی اتفاق میافتد که نمودار قیمت یک Higher High را ثبت میکند و RSI یک Lower High شکل میدهد. در این شرایط RSI، شکلگیری سقف (High) جدید قیمتی را تایید نمیکند و این امر نشان از ضعف مومنتوم دارد. تصویر زیر نمودار مربوط به Ebay (EBAY) را نشان میدهد که در بازه زمانی آگست-اکتبر یک واگرایی نزولی رخ داده است. در فاصله زمانی سپتامبر-اکتبر، نمودار قیمت یک سقف جدید تشکیل داده است، اما RSI یک Lower High ایجاد کرده که این حالت باعث وقوع واگرایی نزولی شده است. شکست سطح حمایتی در اواسط ماه اکتبر، این ضعف و کاهش مومنتوم را تایید کرده است.

یک واگرایی صعودی در فاصله زمانی ژانویه-مارس رخ داده است. این واگرایی با تشکیل کفهای جدید در نمودار قیمت در ماه مارس و یک Higher Low در RSI، ایجاد شده است. RSI در زمان نزول قیمت در بازه زمانی فوریه-مارس، مومنتوم نزولی کمتری را نشان داده است. شکست ناحیه مقاومتی در اواسط ماه مارس، این کاهش مومنتوم را تائید کرده است. واگراییها اگر پس از ورود به نواحی اشباع خرید یا اشباع فروش صورت بگیرند، از اعتبار و قدرت بیشتری برخوردارند.

پیش از اینکه خیلی در مورد سیگنالهای واگرایی هیجانزده شوید، لازم است بدانید که واگراییها در روندهای قوی گمراهکننده هستند. در یک روند صعودی قوی ممکن است پیش از رسیدن به سقف، چندین واگرایی مشاهده شود. متقابلا، در حین یک روند نزولی شدید، ممکن است چندین واگرایی صعودی دیده شود، اما همچنان نمودار حرکت خود به سمت پایین را ادامه دهد. تصویر زیر نمودار مربوط به S&P 500 ETF (SPY) را نشان میدهد که در آن حین یک روند صعودی، سه واگرایی نزولی مشاهده میشود. ممکن است این سه واگرایی هشدار برای وقوع یک حرکت اصلاحی را صادر کرده باشند، اما به وضوح پیداست که هیچگونه تغییر روندی صورت نگرفته است.

نوسانات ناقص (Failure Swings)

وایلدر نوسانات ناقص را به عنوان نشانههایی قوی از بازگشت قیمت در آینده در نظر گرفته است. نوسانات ناقص مستقل از حرکات قیمت هستند و صرفا از طریق RSI و بدون درنظرگیری واگراییها مشاهده میشوند. یک نوسان ناقص صعودی زمانی شکل میگیرد که RSI به زیر سطح ۳۰ عبور میکند (اشباع فروش)، به بالای سطح ۳۰ برمیگردد، مجددا به سمت پایین حرکت میکند، اما بالای سطح ۳۰ باقی میماند و سپس صعود کرده و از سقف قبلی خود عبور میکند. تصویر زیر نمودار مربوط به Research in Motion (RIMM) را به همراه اندیکاتورRSI با دوره ۱۰ نشان میدهد که در آن یک نوسان ناقص صعودی شکل گرفته است.

نوسان ناقص نزولی هنگامی رخ میدهد که RSI به بالای سطح ۷۰ حرکت میکند، به سمت پایین برمیگردد، مجددا به سمت بالا حرکت میکند اما پایین سطح ۷۰ باقی میماند و سپس نزول کرده و از کف قبلی خود عبور میکند. در واقع در این حالت RSI به سمت ناحیه اشباع حرکت کرده و سپس در زیر این سطح یک Lower High ایجاد میکند. تصویر زیر نمودار مربوط به Texas Instruments (TXN) را نشان میدهد که در بازه زمانی مِی-ژوئن سال ۲۰۰۸ یک نوسان ناقص نزولی شکل گرفته است.

مشخصه روند

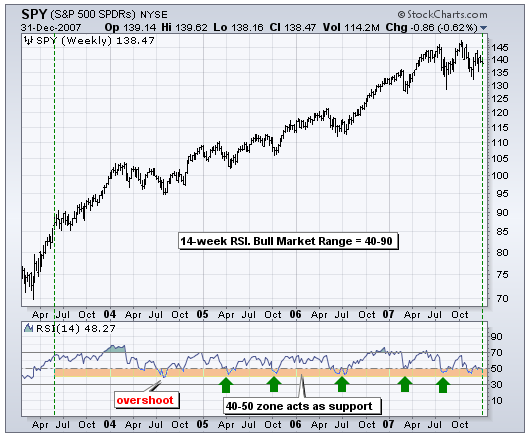

در کتاب تحلیل تکنیکال برای حرفه معاملهگری، کانستنس براون بیان میکند که اسیلاتورها بین مقادیر صفر تا ۱۰۰ حرکت نمیکنند. نام اولین فصل این کتاب نیز به همین مضمون است. براون برای RSI یک محدوده روند صعودی و یک محدوده روند نزولی را مشخص میکند. RSI برای بازار صعودی (روند صعودی) بین سطح ۴۰ و ۹۰ نوسان میکند و ناحیه بین مقادیر ۴۰ تا ۵۰ به عنوان یک ناحیه حمایتی عمل میکند. این مقادیر ممکن است برای پارامترهای مختلف RSI، شدت و قدرت روند و نوسانات نمودار مورد بررسی، متفاوت باشند. تصویر زیر نمودار مربوط به SPY را به همراه اندیکاتور RSI با دوره زمانی ۱۴ هفتهای، در فاصله زمانی سالهای ۲۰۰۳ تا ۲۰۰۷ نشان میدهد. RSI در اواخر سال ۲۰۰۳ به بالای سطح ۷۰ صعود کرده و سپس به محدوده بازار صعودی خود (۴۰ تا ۹۰) حرکت کرده است. در ماه جولای سال ۲۰۰۴، RSI به زیر سطح ۴۰ جهش میکند. اما RSI در مدت زمان ماه ژانویه ۲۰۰۵ تا اکتبر ۲۰۰۷، حداقل پنج مرتبه خود را در محدوده ۴۰ تا ۵۰ حفظ کرده است (فلشهای سبز رنگ). در واقع توجه کنید که بازگشت به این ناحیه، نقاط ورود کمریسکی را به روند صعودی فراهم کرده است.

از طرفی دیگر، RSI در یک بازار نزولی (روند نزولی) بین مقادیر ۱۰ و ۶۰ نوسان میکند و ناحیه بین سطوح ۵۰ تا ۶۰ به عنوان یک ناحیه مقاومتی عمل میکند. تصویر زیر نمودار مربوط به شاخص دلار امریکا ($USD) را به همراه RSI با دوره ۱۴ روزه در حین روند نزولی سال ۲۰۰۹ نشان میدهد. RSI در ماه مارس با حرکت به سمت سطح ۳۰، سیگنال آغاز محدوده نزولی را صادر کرده است. محدوده بین سطوح ۴۰ تا ۵۰ نقش ناحیه مقاومتی را داشته تا اینکه در ماه دسامبر شکسته شده است.

بازگشتهای منفی-مثبت

اندرو کاردول بازگشتهای منفی و مثبت را برای RSI بسط داده است که در واقع برعکس واگراییهای نزولی و صعودی هستند. کتابهای آقای کاردول چاپ نمیشوند، اما ایشان با برگزاری سمینارهایی این روشها را توضیح میدهند. پیش از پرداختن به تکنیکهای بازگشتی، لازم به ذکر است که کاردول در مقایسه با وایلدر برداشت متفاوتی از واگراییها دارد. کاردول واگراییهای نزولی را بصورت پدیدهای در بازار صعودی در نظر گرفته است. به عبارتی دیگر، واگراییهای نزولی به احتمال قوی در روندهای صعودی رخ میدهند. بطور مشابه، واگراییهای صعودی بصورت پدیدهای در بازار نزولی در نظر گرفته میشوند که دلالت بر روند نزولی دارند.

یک بازگشت مثبت هنگامی شکل میگیرد که RSI یک Lower Low ایجاد میکند و در نمودار قیمت یک Higher Low تشکیل میشود. این Lower Low در ناحیه اشباع فروش ایجاد نشده است، اما معمولا در محدوده بین ۳۰ تا ۵۰ صورت میگیرد. تصویر زیر نمودار مربوط به MMM را نشان میدهد که در آن یک بازگشت مثبت در ماه ژوئن سال ۲۰۰۹ اتفاق افتاده است. چند هفته بعد نمودار قیمت سطح مقاومتی را شکسته و RSI به بالای سطح ۷۰ صعود کرده است. علیرغم ضعف مومنتوم با تشکیل Lower Low در RSI، نمودار قیمت بالای کف قبلی باقی مانده و به این ترتیب قدرت حرکت را نشان داده است. در اصل، پرایس اکشن (رفتار قیمت) بر مومنتوم غلبه کرده است.

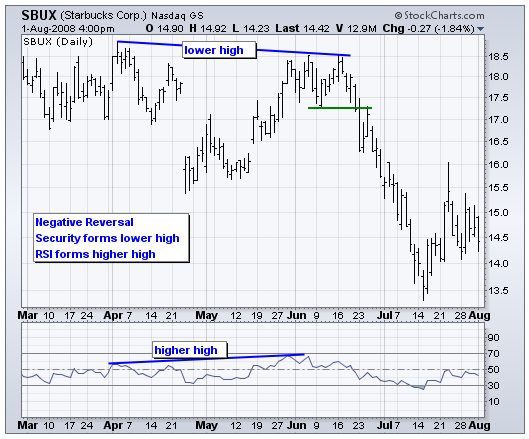

بازگشت منفی، در مقابل بازگشت مثبت قرار دارد. RSI یک Higher High تشکیل میدهد، اما نمودار قیمت یک Lower High ایجاد میکند. مجددا، Higher High معمولا کمی پایینتر از سطح اشباع خرید و در محدوده بین ۵۰ تا ۷۰ شکل میگیرد. تصویر زیر نمودار مربوط به سهام Starbucks (SBUX) را نشان میدهد که در آن نمودار قیمت یک Lower High ایجاد کرده، در حالیکه RSI یک Higher High شکل داده است. اگرچه RSI یک سقف (High) جدید تشکیل داده است و مومنتوم قوی بوده است، نمودار قیمت با تشکیل Lower High این امر را تائید نمیکند. این بازگشت منفی، شکست سطح حمایتی در ماه ژوئن و نزول شدید قیمت را نشان داده است.

نتیجهگیری

RSI یک اسیلاتور مومنتوم چندکاره است که قابلیت و توانایی خود را در طول زمان از دست نداده است. با وجود تغییراتی که در طول این سالها در نوسانات و بازارها رخ داده، RSI همچنان مانند دوره وایلدر کارایی خود را حفظ کرده است. اگرچه توضیحات اولیه وایلدر جهت درک و فهم این اندیکاتور مفید هستند، کارهای براون و کاردول سبب برداشتهای جدیدی از آن شده است. وایلدر شرایط اشباع خرید را برای بازگشت قیمت کافی میداند، اما اشباع خرید میتواند خود نشانی از قدرت روند باشد. واگراییهای نزولی هنوز سیگنالهای خوبی صادر میکنند، اما تحلیلگران تکنیکال بایستی به هنگام روندهای قوی احتیاط کنند، چرا که در این صورت وقوع واگراییهای نزولی معمول است. اگرچه اینطور به نظر برسد که مفهوم بازگشتهای منفی و مثبت توضیحات وایلدر را تضعیف میکنند، اما منطقی هستند و وایلدر ارزش توجه به رفتار قیمت (پرایس اکشن) را رد نمیکرده است. بازگشتهای منفی و مثبت در وهله اول به رفتار نمودار قیمت توجه میکنند و سپس به اندیکاتور میپردازند، که این همان نگاهی است که باید وجود داشته باشد. در حالی که واگراییهای نزولی و صعودی، در وهله اول به اندیکاتور توجه میکنند و بعد به رفتار قیمت. با تاکید بیشتر بر رفتار قیمت، مفهوم بازگشتهای منفی و مثبت، ما را به تعمق بیشتر و تجدیدنظر در خصوص اسیلاتورهای مومنتوم وامیدارند.

ترجمه و گردآوری:آکادمی ویو

منبع: school.stockcharts

[۱] Welles Wilder

[۲] Constance Brown

[۳] Andrew Cardwell

فوق العاده بود. مفید و کامل

سلام و خسته نباشید خدمت استاد عزیز و تشکر بابت مقاله مفصل و آموزنده

سلام به استاد عزیز و ادمین محترم ممنونم

برای مقاله آپلود شده ممنونم فوق العاده بود،ممنونم که مثل خورشید میدرخیشد به همه

عاشق این سایتم مثل یه سایت علمی معتبر برات توضیح میده کل اینترنتو زیرو رو کردم تا این سایتو پیدا کردم که کامل توضیح بده قضیه اندیکاتورا چیه اینطوری به درک بهتری از داده ها میرسم

سلام وقت بخیر

مقاله بسیار عالی، آموزنده و مفید بود.

ممنون از شما

مثل همیشه عالی سلطان❤💯💯

بسیار مقاله آموزنده ای بود و باید چندین بار مطالعه شود حتی اگر برای استفاده از اندیکاتور RSI نباشد.

سلام

مقاله بسیاری خوبی بود. متشکرم.

چارت TXN جا افتاده.

عالی بود ممنون

عالی بود👌👌

جالبه پرایس اکشن همه جا هست.😍

دیدم تغییر کرده 😎

خدا شاهده اگه پرایس اکشن تاحدودی نمیدونستم اصلا نمی فهمیدم این مقاله چی میگه 🥲

ممنون از جناب امینو عزیز 🌹🌹🌹

عالی بود ممنونم از لطفتون

بهترین سایت فارسی هستید واقعا

با سلام و خسته نباشید مقاله عالی بود ممنون از شما

در قسمت نوسانات ناقص تصویر دوم “نوسان ناقص نزولی” قرار داده نشده است ممنون از شما

بسیار مقاله خوب و جامعی بود، تشکر میکنم

مقاله بسیار کامل و مفیدی بود

عالی

این جدول اعدادو خیلی کار خوبی میکنید میذارید هم تو آر اس آی هم تو ای تی ار از روی جدول یکبار که ادم خودش حساب کنه متوجه قضیه میشه

بسیار عالی