آموزش صفر تا صد اندیکاتور Commodity Channel Index (CCI)

فهرست محتوا

آموزش صفر تا صد اندیکاتور Commodity Channel Index (CCI)

مقدمه

یادگیری اصولی اندیکاتورها در آموزش فارکس می تواند رکنی اساسی در موفقیت تحلیل تکنیال باشد.شاخص کانال کالا (CCI) که در سال ۱۹۸۰ توسط دونالد لَمبِرت(Donald Lambert) طراحی و در مجله Commodities معرفی شد، یک اندیکاتور چندکاره است که میتوان از آن برای شناسایی روند جدید یا دریافت اخطار در شرایط حاد بازار استفاده کرد. لمبرت در ابتدا CCI را صرفا جهت تشخیص تغییر جهتهای چرخهای در بازار کالاها طراحی کرد، اما این اندیکاتور را میتوان با موفقیت در نمودار شاخصها، ETFها، سهام شرکتها و دیگر نمودارها نیز بکار برد. بطور کلی CCI سطح قیمتی فعلی را نسبت به میانگین سطح قیمتی در طول دوره زمانی مشخصی، اندازه میگیرد. هنگامی که قیمت خیلی بیشتر از میانگین آن است، CCI مقدار بالایی را نشان میدهد و زمانی که قیمت خیلی کمتر از میانگین آن است، CCI مقدار پایینی را نمایش میدهد. بنابراین میتوان از CCI به منظور شناسایی سطوح اشباع خرید و اشباع فروش استفاده کرد.

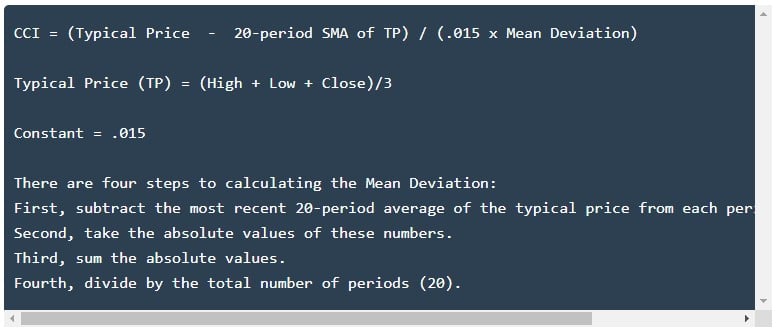

نحوه محاسبه

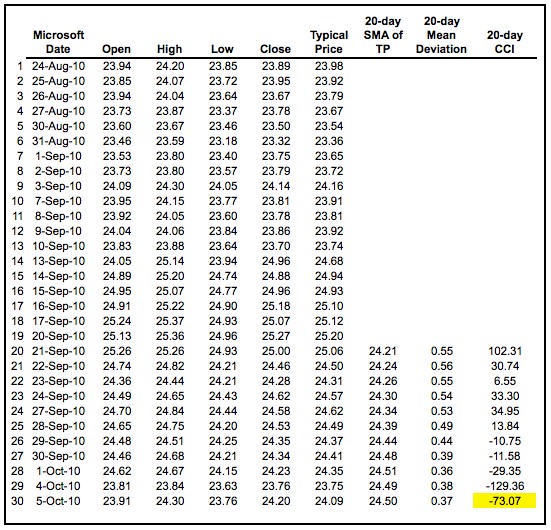

در مثال زیر شاخص کانال کالا (CCI) برای ۲۰ دوره زمانی محاسبه شده است. تعداد دورههای CCI همچنین برای محاسبه میانگین متحرک (مووینگ اورج) ساده و انحراف میانگین نیز استفاده میشود.

لمبرت جهت محدود کردن ۷۰ تا ۸۰ درصد مقادیر CCI بین ۱۰۰- و ۱۰۰+، مقدار عدد ثابت را برابر ۰٫۱۵ در نظر گرفته است. البته این درصد به تعداد دورههای زمانی در نظر گرفته شده نیز بستگی دارد. CCI با تعداد دورههای زمانی کم (۱۰ دوره) نوسانات بیشتری دارد و درصد کمتری از مقادیر آن بین ۱۰۰- و ۱۰۰+ قرار میگیرند. در مقابل، درصد بیشتری از مقادیر CCI با تعداد دورههای زمانی زیاد (۴۰ دوره) بین سطوح ۱۰۰- و ۱۰۰+ قرار میگیرند.

معنی و مفهوم

اندیکاتور CCI اختلاف بین تغییرات قیمت و تغییرات قیمت میانگین را اندازهگیری میکند. مقادیر مثبت CCI به این معنی است که قیمت بالاتر از مقدار میانگین آن است، که بیانگر قدرت قیمت است. مقادیر منفی CCI به این معنی است که قیمت پایینتر از مقدار میانگین آن است، که بیانگر ضعف قیمت است.

شاخص کانال کالا (CCI) را میتوان به عنوان یک اندیکاتور هدایتکننده و پیشرو یا یک اندیکاتور همزمان با روند استفاده کرد. در صورتی که از این اندیکاتور همزمان با روند استفاده شود، مقادیر بالای ۱۰۰+ به معنی حرکت قدرتمند قیمت است و سیگنالی برای شروع یک روند صعودی محسوب میشود. نزول مقادیر CCI به زیر ۱۰۰- نشانگر ضعف حرکت قیمت است و سیگنالی برای شروع یک روند نزولی در نظر گرفته میشود.

در صورتی که تحلیلگران تکنیکال از CCI به عنوان یک اندیکاتور پیشرو و هدایتکننده استفاده کنند، میتوانند با دنبال کردن شرایط اشباع خرید یا اشباع فروش، مناطق تغییر روند میانگین را پیشبینی کنند. بطور مشابه، میتوان از واگراییهای نزولی و صعودی برای شناسایی زود هنگام تغییرات مومنتوم و پیشبینی تغییر روند استفاده کرد.

ظهور روند جدید

همانطور که پیش از این گفته شد، بیشتر حرکات CCI بین دو مقدار ۱۰۰- و ۱۰۰+ صورت میگیرد. حرکتی که از یکی از این دو سطح عبور کند، نشانگر ضعف یا قدرت قیمت بوده و میتواند جهت حرکت آینده قیمت را پیشبینی کند. این سطوح را به عنوان فیلترهای نزولی و صعودی در نظر بگیرید. هرگاه مقادیر CCI مثبت باشند،به معنی صعودی بودن حرکت و هنگامی که منفی باشند به معنی نزولی بودن حرکت قیمت هستند. اما تنها توجه به عبور (کراس) خط CCI از سطح صفر، میتواند منجر به اشتباهات زیادی شود. اگر چه باعث تاخیر در ورود معامله میشود، اما عبور CCI به بالای سطح ۱۰۰+ برای دریافت سیگنال صعودی و نزول CCI به زیر سطح ۱۰۰- برای دریافت سیگنال نزولی میتواند این اشتباهات را کاهش دهد.

تصویر زیر نمودار مربوط به Caterpillar (CAT) را به همراه اندیکاتور CCI با دوره ۲۰ نشان میدهد. در طول یک بازه زمانی هفت ماهه، چهار سیگنال روند صادر شده است. واضح است که CCI با دوره ۲۰ برای دریافت سیگنالهای بلندمدت مناسب نیست. تحلیلگران تکنیکال بهتر است برای سیگنالهای بلندمدت از نمودارهای هفتگی یا ماهانه استفاده کنند. ارزش این سهام در ۱۱ ژانویه یک سقف تشکیل داد و سپس نزول کرد. CCI در ۲۲ ژانویه (۸ روز بعد) با حرکت به زیر سطح ۱۰۰-، سیگنالی برای ادامه حرکت قیمت صادر کرد. بطور مشابه، ارزش سهام در ۸ فوریه یک کف قیمتی تشکیل داد و CCI در روز ۱۷ فوریه (۶ روز بعد) با عبور از سطح ۱۰۰+، سیگنالی برای صعود قیمت ارائه کرد. CCI قادر نیست نقاط دقیق تغییر روند را نشان دهد، اما میتواند حرکات ناچیز قیمت را فیلتر و توجه معاملهگر را به روندهای بزرگ متمرکز کند.

در ماه ژوئن هنگامی که ارزش سهام CAT به بالای ۶۰ صعود کرد، CCI یک سیگنال صعودی صادر کرد. برخی از معاملهگران ممکن است در این روزها ارزش سهام را در ناحیه اشباع خرید در نظر گرفته و نسبت سود به ضرر قابل توجهی برای آن قائل نشده باشند. با صدور سیگنال صعودی، میبایست با یک نسبت سود به زیان خوب، بر ورود به معاملات خرید تمرکز میشد. توجه کنید که قیمت سپس به اندازه ۶۲ درصد این حرکت صعودی، نزول کرده و در انتهای ماه ژوئن، یک الگوی پرچم تشکیل داده است. در حرکت بعدی و شکست خط روند الگوی پرچم، سیگنال صعودی دیگری صادر شده و CCI نیز همچنان در ناحیه مثبت قرار دارد.

اشباع خرید / اشباع فروش

شناسایی سطوح اشباع خرید و اشباع فروش با استفاده از شاخص کانال کالا (CCI) یا هر اسیلاتور مومنتوم دیگر، میتواند قدری مشکل باشد. اولا، CCI اسیلاتوری است که محدودهای برای حرکات آن وجود ندارد. به لحاظ نظری، هیچ مرز نزولی یا صعودی در این اندیکاتور وجود ندارد. به همین خاطر، ارزیابی سطوح اشباع خرید یا اشباع فروش نسبی است. ثانیا، پس از اینکه یک اندیکاتور سطح اشباع خرید را نشان میدهد، نمودار قیمت ممکن است همچنان به حرکت صعودی خود ادامه دهد. به همین ترتیب، بعد از اینکه یک اندیکاتور سطح اشباع فروش را نشان میدهد، ممکن است نمودار قیمت همچنان به حرکت نزولی خود ادامه دهد.

تعریف اشباع خرید یا اشباع فروش برای شاخص کانال کالا (CCI) متفاوت است. سطوح شاید در محدوده حرکات خنثی قیمت جوابگو باشند، اما برای موقعیتهای دیگر، سطوح دیگری نیاز است. رسیدن به سطوح بسیار مشکل است و میتوانند به عنوان سطوح واقعی اشباع در نظر گرفته شوند. انتخاب سطوح اشباع خرید و اشباع فروش به میزان نوسانات نمودار مورد بررسی نیز بستگی دارد. محدوده CCI برای یک شاخص ETF مانند SPY معمولا نسبت به اکثر سهامها مانند سهام شرکت Google، کوچکتر است.

تصویر بالا نمودار Google (GOOG) را به همراه CCI با دوره ۲۰ نشان میدهد. سطوح افقی با استفاده از تنظیمات اندیکاتور به آن اضافه شدهاند. از اوایل ماه فوریه تا اوایل ماه اکتبر (۲۰۱۰)، سهام Google حداقل پنج مرتبه از سطوح عبور کرده است. نقطهچینهای قرمز، زمان عبور CCI به زیر سطح ۲۰۰+ و نقطهچینهای سبز زمان عبور CCI به بالای سطح ۲۰۰- را نشان میدهد. بسیار مهم است که معاملهگر تا زمان عبور CCI از این سطوح (کراس) صبر کنند تا به این ترتیب اشتباهات و ضررها کاهش یابند. اما با اینحال، چنین سیستمی بیعیب و نقص نیست. توجه کنید که در اواسط ماه سپتامبر با اینکه CCI وارد ناحیه اشباع خرید شده است، اما ارزش Google همچنان صعود کرده است.

واگراییهای نزولی-صعودی

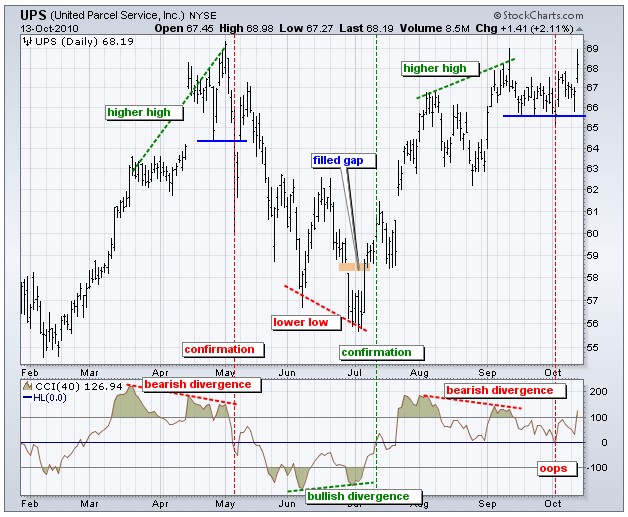

واگراییها به دلیل عدم تطابق مومنتوم با قیمت، نقاط احتمالی برگشت قیمت را نشان میدهند. واگرایی صعودی زمانی رخ میدهد که نمودار قیمت یک Lower Low تشکیل میدهد و CCI یک Higher Low ایجاد میکند، که این حالت نشان از کاهش مومنتوم نزولی دارد. واگرایی نزولی هنگامی اتفاق میافتد که نمودار یک Higher High تشکیل میدهد و CCI یک Lower High ایجاد میکند، که این حالت نشان از کاهش مومنتوم صعودی دارد. پیش از اینکه خیلی در مورد واگراییها هیجان زده شوید، توجه کنید که واگراییها در روندهای قوی میتوانند گمراهکننده باشند. در یک روند صعودی قوی ممکن است پیش از رسیدن به نقطه سقف، چندین واگرایی نزولی رخ دهد. در مقابل، واگراییهای صعودی نیز در طول روندهای نزولی مشاهده میشوند.

نکته کلیدی در مورد واگراییها، دریافت تائیدیه است. اگرچه واگراییها تغییر مومنتوم را که میتواند وقوع تغییر روند را پیشبینی کند، نشان میدهند، اما تحلیلگران تکنیکال بهتر است در نمودار قیمت یک نقطه تایید CCI را در نظر بگیرند. یک واگرایی نزولی میتواند با عبور خط CCI به زیر سطح صفر یا شکست یک ناحیه حمایتی در نمودار قیمت، تایید شود. متقابلا، یک واگرایی صعودی میتواند با عبور خط CCI به بالای سطح صفر یا شکست یک ناحیه مقاومتی در نمودار قیمت، تایید شود.

تصویر بالا نمودار United Parcel Service (UPS) را به همراه اندیکاتور CCI با دوره ۴۰ روزه نشان میدهد. دوره زمانی ۴۰ به جای ۲۰ به منظور کاهش نوسانات اندیکاتور انتخاب شده است. در طول یک بازه زمانی هفت ماهه، سه واگرایی قابل توجه رخ داده است، که برای مدت زمان هفت ماه تعداد خیلی کمی است. در مورد اول، قیمت در اوایل ماه مِی یک سقف جدید تشکیل داده است، اما CCI نتوانسته است بالاتر از سقف قبلی خود، سقفی جدید تشکیل دهد که این حالت یک واگرایی نزولی را ایجاد کرده است. چند روز بعد، شکست یک ناحیه حمایتی در نمودار قیمت و عبور خط CCI به زیر ناحیه منفی، این واگرایی را تائید کردهاند. در مورد دوم، با تشکیل یک Lower Low در نمودار قیمت و یک Higher Low در اندیکاتور CCI، یک واگرایی صعودی ایجاد شده است. این واگرایی با ورود خط CCI به ناحیه مثبت، تائید شده است. همچنین توجه کنید که نمودار، شکاف قیمتی اواخر ماه ژوئن را با یک حرکت صعودی در اوایل ماه جولای، پر کرده است. در مورد سوم، یک واگرایی نزولی در اوایل ماه سپتامبر شکل گرفته است و با عبور خط CCI به ناحیه منفی تایید شده است. با وجود تایید CCI، قیمت ناحیه حمایتی را نشکسته و این واگرایی به یک تغییر روند ختم نشده است. واگراییها همیشه سیگنال خوب صادر نمیکنند.

نتیجهگیری

CCI یک اسیلاتور مومنتوم است که میتوان از آن برای شناسایی سطوح اشباع خرید یا اشباع فروش و نواحی تغییر روند استفاده کرد. هرگاه این اندیکاتور به حدود نسبی حداقلی و حداکثری خود برسد، نشان از ورود قیمت به نواحی اشباع فروش یا اشباع خرید دارد. تعیین این حدود حداقلی و حداکثری به ویژگیهای نمودار مورد بررسی و محدوده عملکرد CCI در گذشته بستگی دارد. در نمودارهای با نوسانات بیشتر نسبت به نمودارهای با نوسانات کمتر، دامنه حرکت CCI بیشتر است. میتوان با عبور CCI از سطحی بین صفر تا ۱۰۰، تغییر روند را شناسایی کرد. صرفنظر از نحوه استفاده از CCI، تحلیلگران تکنیکال باید از CCI در کنار دیگر اندیکاتورها یا تحلیلهای قیمتی استفاده کنند.

گردآوری و ترجمه : آکادمی ویو

منبع: school.stockcharts

مثل همیشه عالی سلطان❤❤💯💯

ممنون بابت مقالات مفیدتون

ممنونم استاد . هر چی جلوتر میرم فکر میکنم که جمله بزرگان مارکت یه چیز واحد رو دیدندت توی نمودارها و به دنبال طراحی ابزاری برای ساده تر دیدن اون پدیده هستند.و به نظر یکی میان

سلام وقت بخیر

صددرصد درست هست این برداشتتون

امینو

ممنونم استاد بابت مقالات مفیدتون

سلام دوستان وقتتون بخیر باشه برام دعا کنین هفته پرچالشی رو پیش رو دارم امیدوارم بتونم سربلند خارج بشم.

بسیار عالی بود ممنونم از لطفتون

مقاله بسیار مفیدی بود

بسیار عالی