چگونه با الگوی سر و شانه معامله کنیم؟

فهرست محتوا

چگونه با الگوی سر و شانه ترید کنیم؟

مقدمه:

الگوی سر و شانه یکی از الگوهای ساده و محبوب در تحلیل تکنیکال و آموزش فارکس است که یک خط پایه و سه قله را نشان میدهد و در آن قله میانی بالاتر از دو قله دیگر قرار دارد. الگوی سر و شانه تغییر روند از صعودی به نزولی را به تصویر میکشد و هشدار میدهد که روند صعودی به پایان خود نزدیک میشود.

این الگو در تمامی تایمفریمها ظاهر میشود، به همین خاطر تمام معاملهگران و سرمایهگذاران میتوانند از آن استفاده کنند. از آنجاییکه شکل این الگو بگونهای است که در آن سطوح مهم مقاومتی به راحتی قابل تشخیص هستند، لذا تعیین نقطه ورود به معامله و حدود سود و ضرر به سادگی قابل اجرا است.

الگوی سر و شانه

در ابتدا به الگوی سر و شانه و سپس به الگوی سر و شانه معکوس میپردازیم.

شکل الگوی سر و شانه به صورت زیر است:

- شانه سمت چپ: قیمت افزایش و سپس کاهش مییابد و یک قله ایجاد میکند.

- سر: قیمت مجدداً افزایش مییابد و یک قله بالاتر از قله قبلی ایجاد میکند.

- شانه سمت راست: قیمت یکبار دیگر کاهش مییابد و سپس افزایش پیدا میکند و قله دیگری ایجاد میکند. این قله پایینتر از قله سر شکل میگیرد.

الگوی سر و شانه به ندرت به این صورت ایدهآل شکل میگیرد، یعنی معمولا ممکن است نویزهایی بین سر و شانهها وجود داشته باشد.

الگوی سر و شانه معکوس

شکل الگوی سر و شانه معکوس به صورت زیر است:

- شانه سمت چپ: قیمت کاهش و سپس افزایش مییابد و یک دره ایجاد میکند.

- سر: قیمت مجدداً کاهش مییابد و یک دره پایینتر از دره قبلی ایجاد میکند.

- شانه سمت راست: قیمت یکبار دیگر افزایش مییابد و سپس کاهش پیدا میکند و دره دیگری ایجاد میکند.

مجدداً یادآوری میکنم که الگوی سر و شانه به ندرت به این صورت ایدهآل شکل میگیرد و معمولا ممکن است نویزهایی بین سر و شانهها وجود داشته باشد.

خط گردن

خط گردن یک سطح مقاومتی یا حمایتی است که معاملهگران از آن به عنوان یک ناحیه مهم برای ثبت سفارشات خود استفاده میکنند. برای تعیین خط گردن، ابتدا بایستی موقعیت شانه سمت چپ، سر و شانه سمت راست را مشخص کنید. در یک الگوی سر و شانه استاندارد، کف ایجاد شده بعد از شانه سمت چپ را به کف ایجاد شده پس از قسمت سر الگو وصل میکنیم. خط واصل این دو کف، خط گردن الگو را تشکیل میدهد که در تصاویر بالا با خط آبی رنگ رسم شده است. برای رسم خط گردن در الگوی سر و شانه معکوس، سقف ایجاد شده پس از شانه سمت چپ را به سقف ایجاد شده پس از قسمت سر الگو وصل میکنیم.خط واصل این دو سقف، خط گردن الگو را تشکیل میدهد. در قسمت بعدی در مورد اهمیت خط گردن صحبت میکنیم.

چگونه با استفاده از الگوی سر و شانه معامله کنیم؟

در وهله اول معاملهگران باید صبر کنند تا الگو تکمیل شود. به این دلیل که شاید اصلا الگو شکل نگیرد یا در آینده کامل نشود. الگوی نیمه کامل یا نزدیک به کامل را فقط باید مشاهده کنید و تا زمانی که خط گردن شکسته نشده، هیچ معاملهای انجام ندهید.

در الگوی سر و شانه، صبر میکنیم تا قیمت پس از ایجاد قله شانه سمت راست، خط گردن را شکسته و به زیر آن حرکت کند. برای الگوی سر و شانه معکوس، صبر کنیم پس از شکلگیری شانه سمت راست، قیمت خط گردن را شکسته و به بالای آن حرکت کند.

حالا با تکمیل شدن الگو میتوانیم برای ورود به معامله اقدام کنیم. پیش از هر چیز برای معامله برنامهریزی کنید، یعنی نقطه ورود، حدود سود و ضرر و هر متغیر دیگری که میتواند در حد ضرر و هدف معامله تغییری ایجاد کند را مشخصاً برای خود بنویسید.

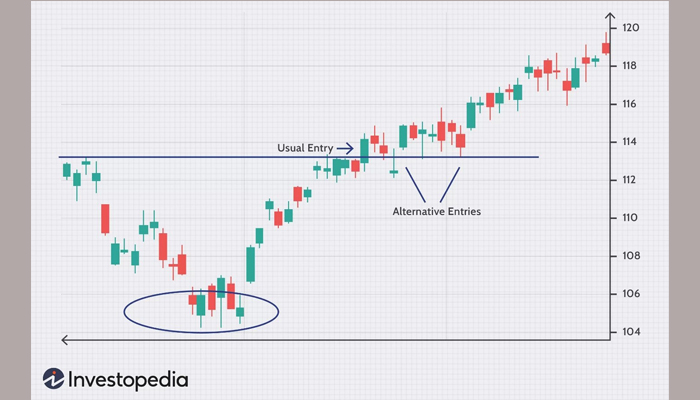

معمولا متداول است که پس از شکست خط روند به معامله ورود میکنند. روش دیگری هم برای ورود به معامله وجود دارد که برای آن باید قدری بیشتر صبور باشید و البته ممکن است کلاً فرصت معاملاتی را از دست بدهید. در این روش باید صبر کنید قیمت پس از شکست خط گردن به آن برگردد (پولبک کند). این روش محتاطانهتر است و میتوانیم ببینیم که آیا برگشت قیمت متوقف میشود و به حرکت خود در جهت شکست خط گردن ادامه میدهد یا خیر. اما از طرفی ممکن است قیمت بدون برگشت به سمت خط گردن به حرکت خود ادامه دهد و در نتیجه فرصت ورود به معامله از دست برود. هر دوی این روشها در تصویر زیر نشان داده شدهاند.

تعیین حد ضرر

در الگوی سر و شانه پس از شکسته شدن خط گردن، حد ضرر معامله بالای شانه سمت راست قرار داده میشود. بعضاً ممکن است حد ضرر را بالای قسمت سر الگو هم قرار دهند، اما این اندازه حد ضرر ریسک بالایی دارد و لذا نسبت سود به ضرر معامله را خیلی کاهش میدهد. درالگوی سر و شانه معکوس، حد ضرر معامله زیر شانه سمت راست قرار میگیرد. باز هم ممکن است بعضی افراد حد ضرر را زیر قسمت سر الگو تعیین کنند، ولی این مقدار حد ضرر برای معامله ریسک بالایی دارد. برای مثال در نمودار بالا، حد ضرر معامله در سطح ۱۰۴ دلار قرار میگیرد (یعنی زیر شانه سمت راست).

تعیین حد سود

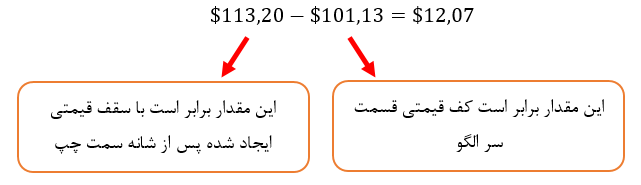

میزان حد سود معامله برای الگوی سر و شانه برابر است با اختلاف قیمتی سر و کف یکی از شانهها. سپس این مقدار را از سطحی که خط گردن شکسته شده کم میکنیم تا به این ترتیب حد سود معامله فروش را بدست آوریم. برای الگوی سر و شانه معکوس، این اختلاف قیمتی را به سطحی که خط گردن شکسته شده اضافه میکنیم تا حد سود معامله خرید را بدست آوریم.

به مثال زیر که برای محاسبه حد سود الگوی سر و شانه معکوس است توجه کنید (مربوط به تصویر بالا):

سپس این مقدار به سطح قیمتی شکست خط گردن اضافه میشود (یا در مورد الگوی سر و شانه کم میشود). در این مثال خط گردن در حوالی قیمت ۱۱۳٫۲۵$ شکسته شده، لذا حد سود برابر میشود با ۱۲۵٫۳۲$ (۱۱۳٫۲۵+۱۲٫۰۷).

چرا الگوی سر و شانه کار میکند؟

هیچ الگویی بینقص نیست. این الگو هم از این قاعده مستثنی نیست و همیشه کار نمیکند. با اینحال دلایلی وجود دارد که به لحاظ تئوری ثابت میکند چرا این الگوی نموداری کار میکند (برای این استدلال از الگوی سر و شانه استفاده شده، ولی برای الگوی سر و شانه معکوس هم صادق است):

- کاهش قیمت از یک سقف (سر)، نشان میدهد که فروشندگان وارد بازار شدهاند و فشار خرید کمتر شده است.

- با نزدیک شدن قیمت به خط گردن، بسیاری از افرادی که در نزدیکی سقف موج آخر یا حرکت صعودی شانه سمت راست اقدام به خرید کرده بودند، حالا متوجه شدهاند که اشتباه کردهاند و ضررهای بزرگی را تجربه میکنند. در این هنگام، همین گروه بزرگ هستند که از معاملات خود خارج میشوند و در نتیجه این اقدام آنها، قیمت نزول میکند.

- قرار دادن حد ضرر بالای شانه سمت راست منطقی است، چرا که در آن ناحیه روند حرکت قیمت از صعودی به نزولی تغییر کرده است. توجه داشته باشید که قله شانه سمت راست از قله سر الگو پایینتر است، بنابراین شکسته شدن سقف شانه سمت راست احتمال پایینی دارد، مگر اینکه روند صعودی مجددا ادامه پیدا کند.

- در تعیین حد سود به روشی که در بالا توضیح داده شد، فرض بر این است که افرادی که به اشتباه دارایی یا جفتارز مورد معامله را در زمان نامناسب خریداری کردهاند، مجبور خواهند شد تا از معاملات خود خارج شوند و لذا در نتیجه این اقدام آنها، قیمت به اندازه حرکت صعودی شانه الگو، کاهش پیدا میکند.

- خط گردن سطحی از قیمت را نشان میدهد که بسیاری از معاملهگران در آن درد و رنج ناشی از ضرر مالی را احساس میکنند و مجبور خواهند شد از معاملات خود خارج شوند، لذا در نتیجه این اقدام آنها قیمت به سمت پایین و هدف تعیین شده حرکت میکند.

- حجم معاملات را نیز میتوان زیر نظر گرفت. برای مثال، در طول الگوی سر و شانه معکوس، انتظار داریم با شکست خط گردن حجم معاملات خرید افزایش یابد. این حرکت قیمت، افزایش تمایل معاملهگران به خرید را نشان میدهد.

مشکلات معامله کردن با الگوی سر و شانه

همانطور که گفته شد این الگو همانند تمامی الگوهای نموداری دیگر بینقص نیست. در این قسمت به بعضی از مشکلات معامله کردن با الگوی سر و شانه اشاره میکنیم:

- شما باید در ابتدا الگوها را پیدا کنید و صبر کنید شکل آنها تکمیل شود. بنابراین تا زمانی که شکل الگو تکمیل نشده نباید با آنها معامله کنید. لذا ممکن است مجبور شوید مدتزمان زیادی برای کامل شدن الگوهای نموداری منتظر بمانید.

- این الگو همیشه جوابگو نیست و گاهی اوقات حد ضرر معامله به این روش فعال میشود.

- قیمت همیشه به حد سود محاسبه شده نمیرسد، بنابراین بهتر است معاملهگران متغیرهای دیگری را هم برای خروج از معاملات خود لحاظ کنند.

- این الگو همیشه قابلیت معامله کردن را ندارد. برای مثال اگر قیمت در اثر یک اتفاق پیشبینی نشده در یکی از شانههای الگو افت چشمگیری داشته باشد، در این صورت ممکن است حد سود معامله مطابق فرمول گفته شده فعال نشود.

هر معاملهگری الگو را از دیدگاه خود نگاه میکند. یک معاملهگر ممکن است یک شانه ببیند، اما یک معاملهگر دیگر متوجه آن شانه نشود. بنابراین اگر میخواهید با استفاده از الگوهای نموداری معامله کنید، از پیش برای خود تعریف کنید که آن الگو چه مشخصاتی دارد. برای این منظور میتوانید از مطالبی که در این مقاله گفته شده استفاده کنید.

در آخر اینکه الگوی سر و شانه در تمامی تایمفریمها شکل میگیرد و به راحتی قابل تشخیص است. از آنجاییکه در معامله با استفاده از این الگو، نقطه ورود به معامله و حدود سود و ضرر آن کاملا مشخص هستند، بنابراین اجرایی کردن این استراتژی بسیار راحت است. فراموش نکنید که این سیستم معاملاتی بینقص و صددرصدی نیست، اما با اینحال روش معاملاتی خوبی براساس حرکات منطقی قیمت برای شما فراهم میکند. برای آشنایی با الگوهای تغییر روند مقاله:” محبوبترین الگوهای تغییر روند“را می توانید مطالعه نمایید.

گرداوری و ترجمه: آکادمی ویو

منبع: investopedia

سلام و تشکر از استاد عزیز

قسمت غریزه انسان و مثال های آن و ارتباطش با الگوها که در فایل صوتی استاد صحبت کردند بسیار عالی بود

ممنون از آکادمی ویو

عالی بود ممنونم از لطفتون

در قسمت روانشناسی سر و گردن فوق العاده دید خوبی به من داد.

نکات داخل ویس خلاصه ای از کلیت بررسی اصول پرایس اکشن استاد بود.

سلام

ویس ها عالی هستند.

بارها گوش میدم.

همچنین هر روز مقالات رو مطالعه میکنم.

بدون شک بدون شناخت های و لو و روندها و فراکتال نمیشه استفاده صحیحی از پترن ها داشت

مثل همیشه عالی سلطان❤💯💯

ممنون استاد

سلام خدمت استاد امینوی عزیز وقتتون باشه و ممنون از شما بابت لطف و پایداریتان برای ارایه مطالب ی نکته ای ذهنم رومشغول کرد خارج از ترید اونم بحث غریزه که شما برای انسان بیان کردین به نظر من انسان تنها موجودی هست که غریزه ندارد و بجای آن کشش دارد /غریزه سیستم نیاز هدفمندیست که تا پاسخ داده نشود باز نمی ایستد.

سلام و خسته نباشید به عزیزانی که در قسمت مقالات زحمت میشکن، خدا خیرت بده استاد در وبینار دوم گفتین که نمودار پترن پترن نکنید من از اون به بعد خیالم راحت شد ، قبلش با پترن های هارمونیک الکی وقتمو تلف می کردم و هیچیم دسگیرم نمیشد،الان برداشتم از این سر و شانه همان پترن مثلث و پترن ۱۲۳ مختص شماست که آموزش دادید ، خیلی بهتر و جامع تر هست. متشکرم از آموزش هاتون

مقاله بسیار مفیدی بود با دیدن دوباره اسم این الگو تازه متوجه شدم که چقدر دوره پرایس اکشن امینو باعث شده که من این الگو ها و اسمشون رو فراموش کنم و همیشه از یک فرمت کلی برای پرایس اکشن استفاده کنم

بسیار عالی . بسیار موافقم ک فراتر از اسامی و صفات ک زاییده ذهن انسان هست میشه ب درک مفاهیم و ساختار رسید

عالی بود استاد

ویس بسیار عالی حتما مجدد گوش کنم