Parabolic SAR

فهرست محتوا

Parabolic SAR

مقدمه

اندیکاتور پارابولیک سار (Parabolic SAR) که توسط ولز وایلدر طراحی و توسعه پیدا کرده است، به عنوان یک سیستم معاملاتی مبتنی بر قیمت و زمان شناخته میشود. وایلدر این اندیکاتور را “سیستم سهموی (پارابولیک) زمان/قیمت” نامگذاری کرد. SAR مخفف عبارت Stop and Reverse به معنای “توقف و بازگشت” است که در واقع اندیکاتور اصلی مورد استفاده در این سیستم است.

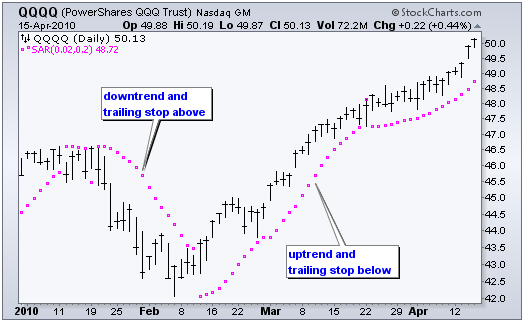

این اندیکاتور حین بسط و پیشروی روند در طول زمان، قیمت را دنبال میکند. هنگامی که قیمت در حال افزایش است، اندیکاتور در زیر آن و زمانی که قیمت نزول میکند، اندیکاتور در بالای آن قرار میگیرد. به این ترتیب، این اندیکاتور به هنگام توقف و بازگشت قیمت، متوقف شده و جهت خود را تغییر میدهد.

وایلدر نخستین بار در کتابی که در سال ۱۹۷۸ با عنوان مفاهیمی جدید در سیستمهای معاملاتی تکنیکال منتشر کرد، سیستم پارابولیک قیمت/زمان را معرفی نمود. این کتاب همچنین اندیکاتورهای دیگری از قبیل RSI، برد واقعی میانگین (ATR) و مفهوم حرکت جهتدار (ADX) را دربرمیگیرد. اگر چه این اندیکاتور پیش از ظهور کامپیوترها طراحی شده است، اما با گذشت زمان قابلیت خود را از دست نداده و همچنان از محبوبیت بسیار زیادی برخوردار است.

نحوه محاسبه

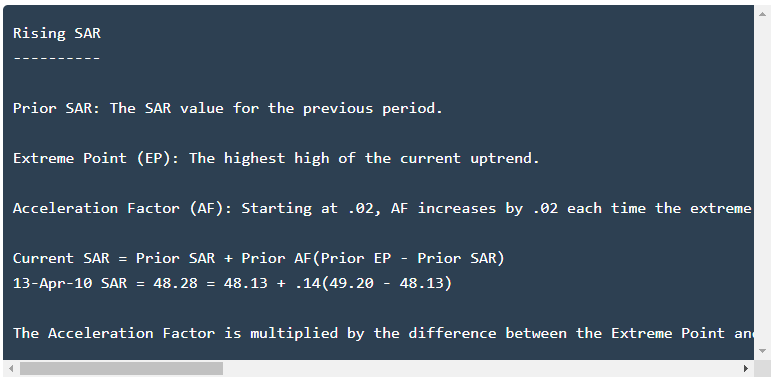

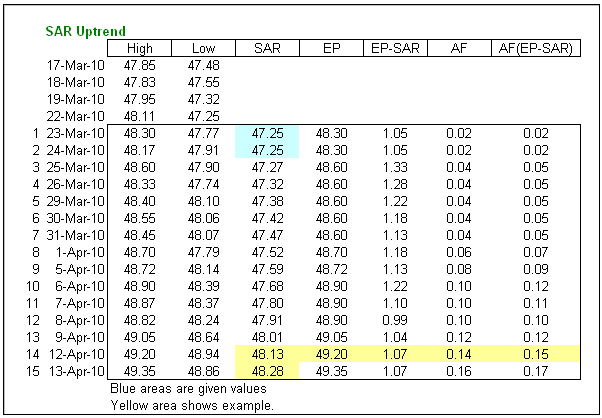

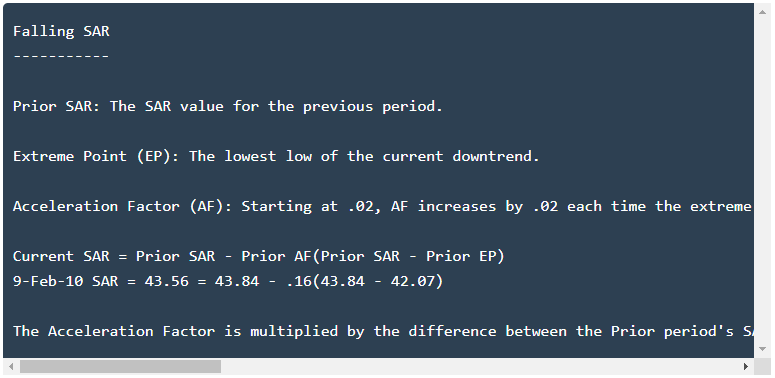

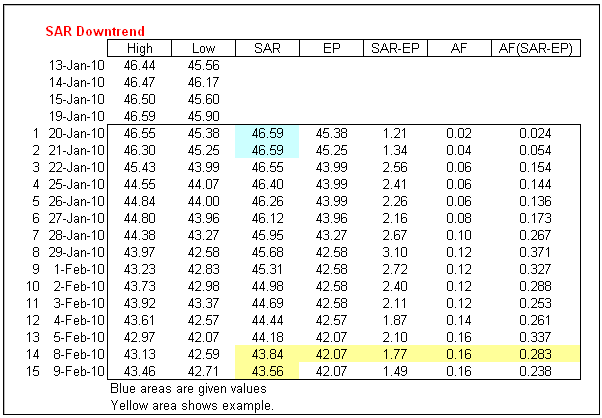

محاسبات اندیکاتور Parabolic SAR به دلیل وجود متغیرها و شرطهای کدنویسی آن بسیار پیچیده است و قرار دادن آنها درقالب یک صفحه گسترده اکسل کار دشواری است. مثالهای زیر در درک ایده کلی نحوه محاسبه آن کمک میکنند. از آنجائیکه روابط مورد استفاده به هنگام نزول و صعود قیمت، متفاوت هستند، بنابراین به منظور سهولت، محاسبات به دو دسته تقسیم میشوند. اولین دسته محاسبات برای قیمتهای صعودی و دومین دسته برای قیمتهای نزولی انجام گرفتهاند.

معنی و مفهوم

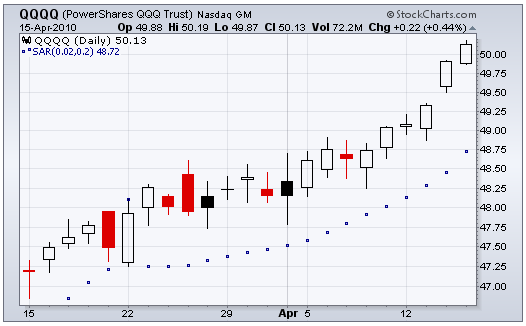

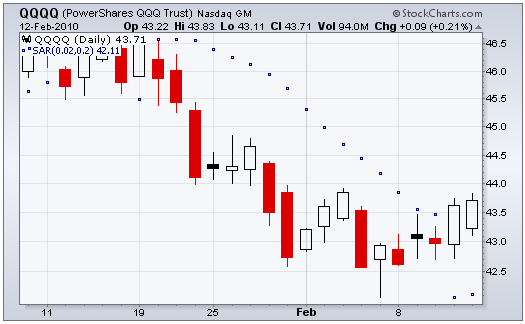

اندیکاتور پارابولیک سار قیمت را دنبال میکند و به همین خاطر میتوان آن را از دسته اندیکاتورهای روند دانست. به محضی که یک روند نزولی متوقف میشود و به سمت بالا شروع به حرکت میکند، پارابولیک سار مانند دنبالهای قیمت را همراهی میکند.

مادامی که قیمت در روند صعودی قرار دارد، اندیکاتور نیز آن را به سمت بالا دنبال میکند. به عبارتی دیگر، در صورت صعودی بودن روند، اندیکاتور پارابولیک سار هرگز کاهش پیدا نمیکند و بطور پیوسته با صعود قیمت، بالا میرود. این اندیکاتور مانند یک حفاظ در برابر میل به پایین آوردن حد ضرر عمل میکند. هنگامی که حرکت صعودی قیمت متوقف شده و به زیر پارابولیک سار حرکت میکند، یک روند نزولی شروع میشود و سار نیز در بالای قیمت قرار میگیرد.

در ادامه پارابولیک سار مانند یک دنباله، قیمت را در حرکت نزولی آن دنبال میکند. با پیشروی بیشتر قیمت به سمت پایین، نقاط توقف اندیکاتور پارابولیک سار نیز به دنبال قیمت و بطور پیوسته به سمت پایین حرکت میکنند. از آنجائیکه پارابولیک سار هرگز در یک روند نزولی، به سمت بالا حرکت نمیکند، بنابراین در سیستمهای کوتاهمدت همواره از سود معاملات محافظت میکنند.

گامهای حرکت

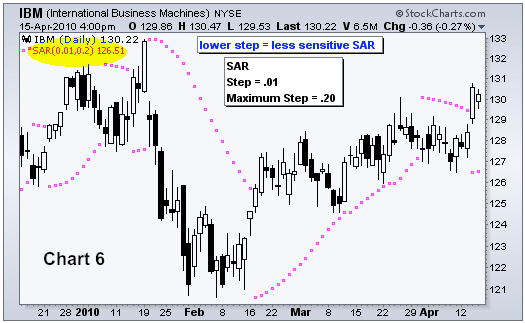

همانطور که در تصاویر فوق نشان داده شد، یک گام که از آن به عنوان فاکتور شتاب (AF) نیز یاد میشود، ضریبی است که بر نرخ تغییرات پارابولیک سار اثر میگذارد. کسانی که از SharpCharts استفاده میکنند میتوانند اندازه گام و حداکثر آن را در تنظیمات وارد کنند. با پیشروی روند، اندازه گام به تدریج افزایش مییابد تا جایی که به حداکثر اندازه گام تعیین شده توسط کاربر میرسد. اندازه گام در واقع میزان حساسیت اندیکاتور پارابولیک سار را مشخص میکند.

حساسیت اندیکاتور پارابولیک سار، با کاهش اندازه گام، کاهش مییابد. گامهای کوچکتر باعث میشوند نقاط اندیکاتور در فاصله دورتری از قیمت قرار بگیرند وبنابراین احتمال برگشت نقاط کاهش مییابد. بطور مشابه،حساسیت اندیکاتور پارابولیک سار، با افزایش اندازه گام، افزایش مییابد. گامهای بزرگتر، نقاط اندیکاتور را در فاصله نزدیکتری به قیمت قرار میدهند و به همین خاطر احتمال بازگشت نقاط و تغییر جهت آنها بیشتر میشود. در صورتیکه اندازه گام خیلی زیاد باشد، اندیکاتور به دفعات زیادی تغییر جهت میدهد. این امر موجب عدم تشخیص صحیح روند و نوسانات زیادی در اندیکاتور میشود.

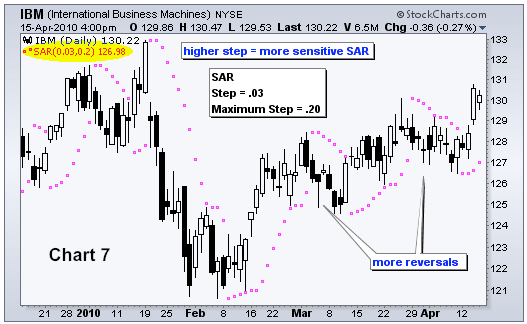

نمودار شماره ۶ مربوط به IBM است که در آن اندیکاتور پارابولیک سار (Parabolic SAR) با تنظیمات (۰٫۲۰ ، ۰٫۰۱) مشاهده میشود. اندازه گام برابر ۰٫۰۱ و حداکثر اندازه گام برابر ۰٫۲۰ میباشد. نمودار شماره ۷ مربوط به IBM است که در آن اندیکاتور پارابولیک سار با اندازه گام بیشتری (۰٫۰۳) مشاهده میشود.

پارابولیک سار در نمودار شماره ۷ به دلیل تغییر جهتهای بیشتر، از حساسیت بیشتری برخوردار است. این حساسیت بالای اندیکاتور به دلیل اندازه گام بیشتر اندیکاتور در نمودار شماره ۷ (۰٫۰۳) نسبت به نمودار شماره ۶ (۰٫۰۱) است.

حداکثر اندازه گام

حساسیت اندیکاتور پارابولیک سار را با تنظیم حداکثر اندازه گام نیز میتوان تغییر داد. با وجودیکه حداکثر اندازه گام در میزان حساسیت اندیکاتور موثر است، اما اندازه گام به این دلیل که نرخ تغییرات هر گام را در طول روند مشخص میکند، بر حساسیت اندیکاتور اثر بیشتری میگذارد همچنین توجه داشته باشید که با افزایش اندازه گام، در طول پیشروی یک روند، اندازه گام سریعتر به اندازه حداکثری خود میرسد.

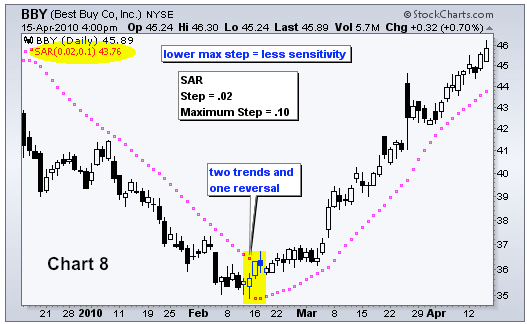

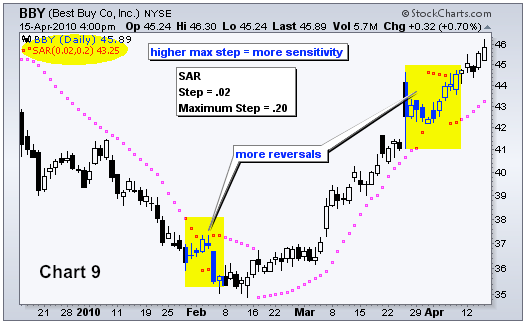

نمودار شماره ۸ مربوط به (Best Buy (BBY است که در آن حداکثر اندازه گام اندیکاتور پارابولیک سار برابر ۰٫۱ تنظیم شده است که نسبت به حالت پیشفرض (۰٫۲) مقدار کمتری دارد. کاهش حداکثر اندازه گام اندیکاتور، میزان حساسیت آن را کاهش داده و بنابراین تغییر جهتهای کمتری در آن مشاهده میشود. دقت کنید که اندیکاتور با این تنظیمات چطور یک روند نزولی دو ماهه و روند صعودی دو ماهه پس از آن را در برگفته است. نمودار شماره ۹ مربوط به BBY است که حداکثر اندازه گام اندیکاتور در آن بیشتر است (۰٫۲). این تنظیمات باعث شده است در اوایل ماه فوریه و ماه آوریل، تغییر جهت بیشتری در اندیکاتور مشاهده شود.

نتیجهگیری

اندیکاتور پارابولیک سار در مورد جفتارزها و سهامهای دارای روند که بنابر پیشبینی وایلدر ۳۰ درصد مواقع اتفاق میافتد، بهتر عمل میکند. این بدین معنی است که این اندیکاتور در بیش از ۵۰ درصد مواقع یا هنگامی که روندی رخ نمیدهد، سیگنالهای اشتباهی صادر میکند. با این همه، اندیکاتور پارابولیک سار برای دنبال کردن روند طراحی شده است.

همانند اکثر اندیکاتورها، کیفیت و اعتبار سیگنالها به تنظیمات اندیکاتور و نمودار مورد بررسی بستگی دارد. تنظیمات صحیح در صورت وقوع یک روند خوب و قوی، میتواند سیستم معاملاتی سوددهی را ایجاد کند. در مقابل، تنظیمات اشتباه اندیکاتور به سیگنالهای غلط و ضررهای زیادی منتج میشود. هیچ قانون طلایی یا تنظیماتی که قابل استفاده برای تمام نمودارها باشد، وجود ندارد.

هر نمودار باید براساس ویژگیهای آن مورد ارزیابی قرار بگیرد. از اندیکاتور پارابولیک سار بهتر است کنار دیگر اندیکاتورها و تکنیکهای تحلیل تکنیکال استفاده شود. برای مثال میتوان از اندیکاتور شاخص میانگین جهتدار به منظور پیشبینی قدرت روند پیش از در نظر گیری سیگنالهای پارابولیک سار استفاده کرد.

گرداوری و ترجمه : آکادمی ویو

منبع: school.stockcharts

ممنونم از مطالب ارزنده و مفیدتون

به نظر شما با وجود خط روند و قوانین پرایش اکشن آیا نیاز به اندیکاتورهای اینچنینی هست؟چون ظاهرا مشابه خط روند عمل میکنه که با شکستش انتظار شروع روند را داریم البته به جز عدد step

ضمنا به نظر من کیفیت و اعتبار سیگنال های اندیکاتور به تنظیماتش برنمیگرده به خود تریدر برمیگرده چون اندیکاتور از قیمت داره اطلاعات میگیره و تنظیمات اشتباه نداریم این نگاه تریدر هست که با چه تنظیماتی چه سیگنالی میگیره البته نظر بنده است

باز هم از مطالب خوبتون کمال تشکر را دارم

سلام وقت بخیر

دقیقا درست میفرمایید

مشکل اصلی تریدرها اکثرا این هست که بجای اینکه تحلیل اصولی و پایه ای رو ابتدا روی خود قیمت و پرایس اکشن انجام بدن

میان روی اندیکاتور انجام میدن و قطعا هم خب نتیجه نخواهند گرفت.

امینو

درود بر شما

سپاس بابت مطالب ارزشمندتون

ممنون از مقالات خیلی مفیدتون

بسیار عالی بود ممنونم.

پرایس اکشن ازاین اندیکاتور قوی تر و دقیق تر هست.

ممنون از مقاله مفیدتون.بنظرم همون مفاهیم شکست خط روند و ۱۲۳ و تاییدیه های اون(فراکتالی) هست البته که قدرت اصلی در پرایس اکشنه

ممنون