مرجع کامل آموزش اندیکاتور مووینگ اوریج

فهرست محتوا

آموزش کامل اندیکاتور مووینگ اوریج(Moving Averages)

مقدمه

در مباحث آموزش فارکس اندیکاتورها همواره جایگاه ویژه ای دارند و در بین اندیکاتورها مووینگ اورج ها را میتوان پایه ای ترین آنها نامید. میانگینهای متحرک (مووینگ اورجها) اندیکاتورهایی هستند که نوسانات قیمت را فیلتر کرده و بطور صاف و هموار در جهت روند حرکت میکنند. این اندیکاتورها جهت آینده قیمت را پیشبینی نمیکنند، بلکه جهت فعلی آن را مشخص میکنند، بنابراین به دلیل اتکای این اندیکاتورها به گذشته قیمت، کند و تاخیری هستند. با وجود این، مووینگ اورجها در فیلتر کردن نوسانات شدید قیمت و صاف و هموار کردن روند، کاربرد دارند. همچنین این اندیکاتورها پایه ساخت بسیاری اندیکاتورهای دیگر مانند باندهای بولینجر، مکدی و اسیلاتور مککللان (McClellan) هستند. دو نوع متداول از مووینگ اورجها عبارتند از مووینگ اورج ساده (SMA) و مووینگ اورج نمایی (EMA). از این مووینگ اورجها میتوان به منظور شناسایی جهت روند یا تعیین سطوح مقاومتی و حمایتی استفاده کرد.

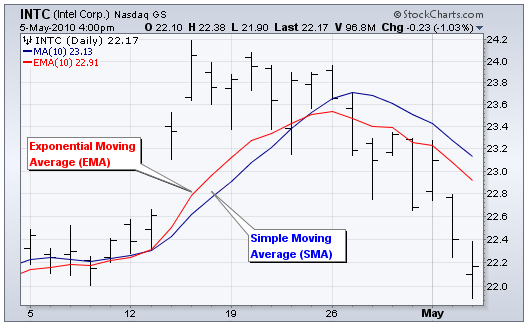

در زیر تصویر نموداری با دو اندیکاتور SMA و EMA را مشاهده میکنید.

نحوه محاسبه مووینگ اورج ساده

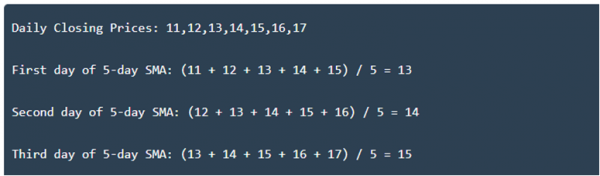

اندیکاتور مووینگ اورج ساده از طریق محاسبه میانگین قیمت در طول یک بازه زمانی مشخص، شکل میگیرد. اغلب مووینگ اورجها قیمت بسته شدن کندلها را در محاسبات وارد میکنند. برای مثال، یک مووینگ اورج با دوره ۵، قیمت بسته شدن کندلها در بازه زمانی ۵ روزه را جمع کرده و عدد حاصل را بر ۵ تقسیم میکند. همانطور که از نام این اندیکاتور پیداست، اندیکاتور میانگین متحرک، درواقع مقادیر میانگین قیمتی را در حال حرکت نشان میدهد. با پیشروی قیمت، دادههای قدیمی قیمت از محاسبات حذف شده و قیمتهای جدید جایگزین میشوند، که این امر باعث حرکت این اندیکاتور در طول زمان میشود. در زیر مثالی آورده شده است که محاسبات یک مووینگ اورج با دوره ۵ روزه را در طول ۳ روز نشان میدهد.

در روز اول محاسبات، قیمتهای ۵ روز گذشته در نظر گرفته شدهاند. در روز دوم، داده قیمتی اول یعنی عدد ۱۱ از محاسبات حذف شده و قیمت جدید ۱۶ وارد میشود. سپس در روز سوم، داده قیمتی اول یعنی ۱۲ از محاسبات حذف میشود و قیمت جدید ۱۷ اضافه میشود. در مثال فوق، قیمتها بطور تدریجی از ۱۱ تا ۱۷ در طول یک بازه زمانی هفت روزه افزایش پیدا کردهاند. توجه کنید که مووینگ اورج نیز در طول بازه زمانی ۳ روزه از ۱۳ به ۱۵ ارتقا یافته است. همچنین توجه کنید که مقدار هر مووینگ اورج، کمتر از آخرین قیمت بازه مربوط به آن است. برای مثال، مووینگ اورج روز اول برابر است با ۱۳ و قیمت نهایی دوره آن برابر ۱۵ است. قیمت در چهار روز گذشته مقادیر کمتری دارد و این سبب تاخیری بودن مووینگ اورج میشود.

نحوه محاسبه مووینگ اورج نمایی

مووینگ اورجهای نمایی (EMA) به دلیل اعمال وزن یا سهم اثر بیشتر برای قیمتهای اخیر دوره، تاخیر کمتری دارند. وزنی که برای قیمتهای اخیر دوره اعمال میشود، به تعداد دوره مورد محاسبه بستگی دارد. EMAها از این جهت با مووینگ اورجهای ساده تفاوت دارند که محاسبه EMA یک روز، به محاسبه EMA تمام روزهای قبل از آن بستگی دارد. برای محاسبه تقریبا دقیق یک EMA با دوره ۱۰ روزه، به دادههای قیمتی خیلی بیشتر از ۱۰ روز نیاز دارید.

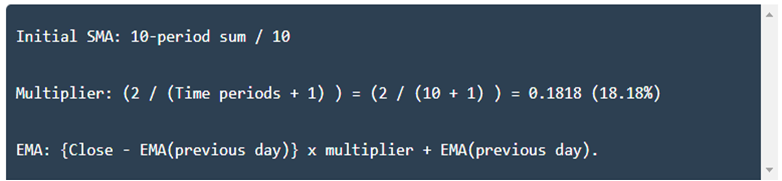

در محاسبه یک مووینگ اورج نمایی (EMA) سه مرحله وجود دارد. در ابتدا باید مووینگ اورج ساده برای مقدار اولیه EMA محاسبه شود. محاسبه مووینگ اورج نمایی (EMA) باید از نقطهای شروع شود، به همین خاطر در اولین دوره، از مووینگ اورج ساده به عنوان دوره گذشته EMA استفاده میشود. در مرحله دوم، باید ضریب وزنی محاسبه شود. در مرحله سوم، باید مووینگ اورج نمایی برای هر روز بین EMA اولیه و روز فعلی با استفاده از قیمت، ضریب وزنی و مقدار EMA در دوره گذشته محاسبه شود. رابطه زیر برای EMA با دوره ۱۰ روزه نوشته شده است.

ضریب وزنی

در یک مووینگ اورج نمایی با دوره ۱۰، ضریب ۱۸٫۱۸% به آخرین قیمت دوره اعمال میشود. EMA با دوره ۱۰ روزه را به صورت EMA 18.18 درصدی نیز مینامند. در EMA با دوره ۲۰، ضریب ۹٫۵۲% به آخرین قیمت دوره اعمال میشود (۲/(۲۰+۱)=۰٫۰۹۵۲). توجه کنید که وزن اعمال شده برای دورههای کوتاهتر نسبت به دورههای بلندتر، بیشتر است. در واقع، با دو برابر شدن طول دوره، ضریب وزنی نصف میشود.

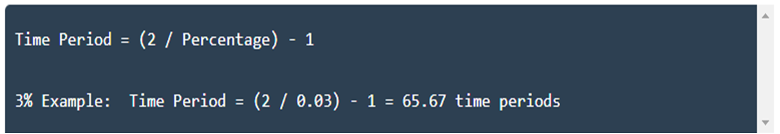

اگر بخواهید درصد مشخصی را برای یک EMA استفاده کنید، میتوانید از رابطه زیر برای تبدیل درصد به دوره زمانی استفاده و سپس مقدار بدست آمده را به عنوان پارامتر EMA وارد کنید.

دقت EMA

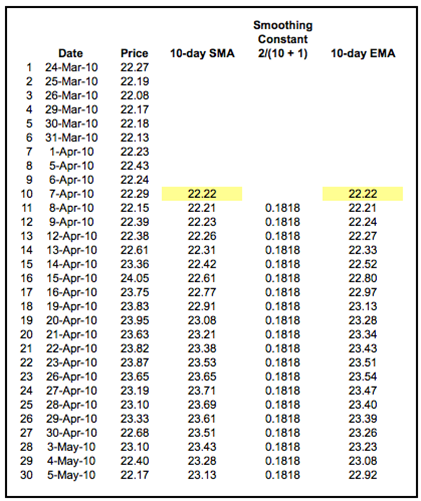

در زیر مثالی از یک مووینگ اورج ساده با دوره ۱۰ روزه و یک مویینگ اورج نمایی با دوره ۱۰ روزه برای سهام شرکت Intel آورده شده است. محاسبه SMA خیلی ساده است و توضیح چندانی نیاز ندارد: SMA با دوره ۱۰ روزه با ورود داده قیمتی جدید به جلو پیشروی میکند و دادههای قیمتی قدیمی را از دوره محاسبه حذف میکند. در این مثال، محاسبه مووینگ اورج نمایی از مقدار SMA (22.22) به عنوان اولین مقدار EMA، شروع میشود. پس از اولین محاسبه، رابطه EMA استفاده شده است.

در رابطه مورد استفاده برای EMA، مقدار دوره گذشته EMA وارد میشود، که در نتیجه یعنی مقدار دوره پیش از آن دوره نیز وارد محاسبات میشود و الی آخر. مقدار مربوط به دوره گذشته EMA به میزان کوچکی در مقدار فعلی EMA اثر دارد. بنابراین، تغییرات آینده EMA به تعداد دادههای گذشته که وارد محاسبات شدند، بستگی دارد. برای دقت ایدهآل ۱۰۰ درصدی در محاسبه EMA، باید تمام دادههای قیمتی که تا کنون شکل گرفتهاند، وارد محاسبات شوند، یعنی محاسبات از اولین روزی که دادههای قیمتی جفتارز یا سهام مورد نظر ارائه شدهاند، شروع شود. دستیابی به این حجم از اطلاعات همیشه ممکن نیست، اما هر چه از دادههای قیمتی بیشتری استفاده کنید، دقت محاسبه EMA افزایش مییابد. هدف، دستیابی به دقت حداکثری و به حداقل رساندن زمان محاسبات است.

در مثال زیر دادههای قیمتی ۳۰ دوره گذشته استفاده شدهاند. به دلیل استفاده از تنها ۳۰ داده قیمتی، محاسبه EMA با دوره ۱۰ روزه، از دقت خیلی بالایی برخوردار نخواهد بود. اما در نمودارها، حداقل از دادههای ۲۵۰ دوره گذشته استفاده میشود (معمولا خیلی بیشتر از این تعداد)، که در نتیجه EMA بدست آمده تا حد اختلاف یک پِنی دقت دارد.

فاکتور تاخیر

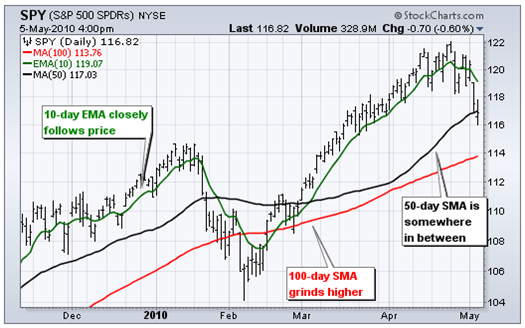

هرچه دوره مووینگ اورج طولانیتر باشد، تاخیر آن بیشتر میشود. یک مووینگ اورج نمایی با دوره ۱۰، در نزدیکی قیمتها حرکت میکند و با تغییرات قیمتی، به سرعت تغییر میکند. مووینگ اورجهای با دورههای کوتاه مانند قایقهای موتوری پر شتاب هستند و سریعا تغییر جهت میدهند. در عوض، یک مووینگ اورج با دوره ۱۰۰، دادههای قیمتی زیادی از گذشته را در خود دارد که حرکت آن را کند میکنند. مووینگ اورجهای با دورههای طولانیتر مانند نفتکشهای اقیانوسپیما کند هستند و به آرامی تغییر جهت میدهند. برای اینکه یک مووینگ اورج با دوره ۱۰۰ جهت خود را تغییر دهد، لازم است تغییرات بزرگ و طولانی مدتی صورت گرفته باشد.

تصویر بالا نمودار مربوط به S&P 500 ETF را نشان میدهد که در آن یک EMA با دوره ۱۰ روزه نزدیک به کندلها حرکت میکند و یک SMA با دوره ۱۰۰ روزه، فاصله بیشتری با قیمت دارد. حتی نزول قیمت در بازه زمانی ژانویه-فوریه، تغییری در حرکت SMA با دوره ۱۰۰ ایجاد نکرد. SMA با دوره ۵۰ از لحاظ فاکتور تاخیر، بین مووینگ اورج با دورههای ۱۰ و ۱۰۰ قرار میگیرد.

مقایسه مووینگ اورجهای ساده و نمایی

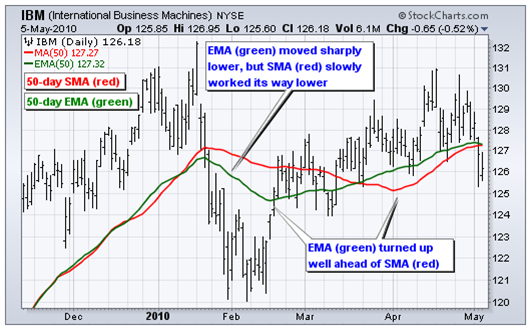

اگرچه تفاوتهای واضحی بین مووینگ اورجهای ساده و نمایی مشاهده میشود، اما با اینحال نمیتوان گفت یکی از آنها نسبت به دیگری برتری دارد. مووینگ اورجهای نمایی تاخیر کمتری دارند و بنابراین در برابر تغییرات قیمتی اخیر حساسیت بیشتری نشان میدهند. مووینگ اورجهای نمایی، پیش از مووینگ اورجهای ساده تغییرات حرکتی را نشان میدهند. از طرفی دیگر، مووینگ اورجهای ساده میانگین حقیقی قیمت در تمام طول بازه مد نظر را نمایش میدهند. همینطور مووینگ اورجهای ساده میتوانند در شناسایی سطوح مقاومتی و حمایتی بهتر عمل کنند.

اینکه از کدام یک از انواع مووینگ اورج استفاده شود، به هدف، روش تحلیل و افق زمانی بستگی دارد. تحلیلگران تکنیکال بهتر است هر دو نوع مووینگ اورج را در چارچوبهای زمانی (تایم فریم) متفاوت، آزمایش کنند تا پاسخ این سوال را پیدا کنند. تصویر زیر نمودار مربوط به IBM را نشان میدهد که در آن یک SMA با دوره ۵۰ روزه به رنگ قرمز و یک EMA با دوره ۵۰ روزه به رنگ سبز مشاهده میشود. هر دوی این مووینگ اورجها در اواخر ماه ژانویه یک قله تشکیل دادند، اما شیب نزولی EMA نسبت به SMA بیشتر بوده است. EMA در اواسط ماه فوریه به سمت بالا برگشت، اما SMA تا آخر ماه مارس به حرکت نزولی خود ادامه داد. توجه کنید که SMA پس از بیش از یک ماه از برگشت EMA، به سمت بالا چرخش کرد.

دورهها و تایم فریمها

تعیین دوره مووینگ اورج به اهداف تحلیل بستگی دارد. مووینگ اورجهایی با دوره کوتاه (۵ تا ۲۰ دوره) برای روندها و معاملات کوتاهمدت مناسبتر هستند. تحلیلگران تکنیکالی که به روندهای میانمدت علاقمند هستند، به استفاده از مووینگ اورجهایی با دورههای طولانیتر از حتی ۲۰ تا ۶۰ دوره تمایل دارند. معاملهگران بلندمدت، استفاده از مووینگ اورجهایی با دوره ۱۰۰ یا بالاتر را ترجیح میدهند.

بعضی از دورههای مووینگ اورجها نسبت به سایر آنها، از محبوبیت بیشتری برخوردارند. احتمالا محبوبترین آنها مووینگ اورج با دوره ۲۰۰ است. از تعداد دوره آن پیداست که یک مووینگ اورج بلندمدت میباشد. مورد بعدی، مووینگ اورج با دوره ۵۰ است که برای روندهای میانمدت محبوب است. بسیاری از تحلیلگران تکنیکال از هر دو مووینگ اورج با دورههای ۵۰ و ۲۰۰ استفاده میکنند. برای روندهای کوتاهمدت، در گذشته مووینگ اورج با دوره ۱۰ به دلیل سادگی محاسبات آن، محبوب بوده است. چرا که کافی است قیمتها را جمع کنید و سپس ممیز اعشار را یک رقم به عقب حرکت بدهید.

شناسایی روند

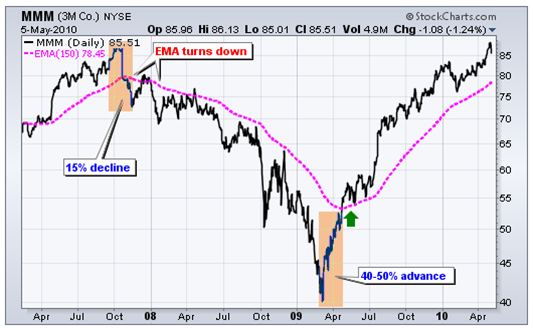

جهت حرکت مووینگ اورج، فارغ از ساده یا نمایی بودن آن، اطلاعات مهمی درباره قیمت بیان میکند. یک مووینگ اورج صعودی نشان میدهد که قیمتها تدریجا در حال افزایش هستند. یک مووینگ اورج نزولی، بیان میکند که قیمتها بطور میانگین در حال کاهش هستند. یک مووینگ اورج با دوره بلندمدت صعودی، نشان از یک روند بلندمدت صعودی دارد. و یک مووینگ اورج بلندمدت نزولی، نشان از یک روند بلندمدت نزولی دارد.

تصویر بالا مربوط به ۳M (MMM) است که در آن یک مووینگ اورج نمایی با دوره ۱۵۰ روزه مشاهده میشود. این مثال عملکرد خوب مووینگ اورجها در روندهای قوی را نشان میدهد. EMA با دوره ۱۵۰ در ماه نوامبر سال ۲۰۰۷ و سپس در ماه ژانویه سال ۲۰۰۸، به سمت پایین چرخش کرد. توجه کنید که برای تغییر جهت این مووینگ اورج، قیمت ۱۵ درصد کاهش یافته است. این اندیکاتورهای تاخیری، نقاط برگشت روند را به هنگام وقوع (در بهترین حالت) یا پس از وقوع آنها (در بدترین حالت) شناسایی میکنند. قیمت تا ماه مارس سال ۲۰۰۹ به حرکت نزولی خود ادامه داد و سپس به اندازه ۴۰ تا ۵۰ درصد به سمت بالا حرکت کرد. توجه کنید که EMA با دوره ۱۵۰ تنها پس از این حرکت صعودی، تغییر جهت داده است. اما به محض این تغییر جهت در اندیکاتور، قیمت طی ۱۲ ماه بعدی به صعود خود ادامه داد. مووینگ اورجها در روندهای قوی، فوقالعاده عمل میکنند.

کراس دوبل

برای دریافت سیگنالهایی از نوع کراس، میتوان از دو مووینگ اورج استفاده کرد. در کتاب تحلیل تکنیکال در بازارهای مالی، جان مورفی این روش را بصورت روش کراس دوبل نامگذاری میکند. در روش کراس دوبل از یک مووینگ اورج با دوره نسبتا کوتاه و یک مووینگ اورج دیگر با دوره نسبتا طولانی استفاده میشود. مطابق تمامی مووینگ اورجها، دوره مووینگ اورج مورد استفاده، تعیین کننده تایمفریم سیستم معاملاتی است. سیستمی که از یک EMA با دوره ۵ و یک EMA با دوره ۳۵ استفاده میکند، یک سیستم معاملاتی کوتاهمدت محسوب میشود. در مقابل سیستمی که از یک SMA با دوره ۵۰ و یک SMA با دوره ۲۰۰ استفاده میکند، به عنوان یک سیستم معاملاتی میانمدت یا حتی شاید بلندمدت شناخته میشود.

یک کراس صعودی زمانی رخ میدهد که مووینگ اورج با دوره کوتاهتر، مووینگ اورج با دوره بلندتر را به سمت بالا قطع کند. این نوع از کراس به عنوان کراس طلایی نیز شناخته میشود. یک کراس نزولی نیز هنگامی اتفاق میافتد که مووینگ اورج با دوره کوتاهتر، مووینگ اورج با دوره بلندتر را به سمت پایین قطع کند. این نوع از کراس به عنوان کراس مُرده نیز معروف است.

کراسهای مووینگ اورج، نسبتا دیر سیگنال صادر میکنند. گذشته از اینها، چنین سیستمی از دو اندیکاتور تاخیری استفاده میکند. هرچه دوره مووینگ اورج بلندتر باشد، تاخیر سیگنالها نیز بیشتر میشود. اگر روند خوبی در حال وقوع باشد، این سیگنالها به خوبی عمل میکنند. اما اگر روند شدیدی در جریان نباشد، سیستم کراس مووینگ اورجها از اعتبار چندانی برخوردار نیست.

همچنین روش کراس سهتایی نیز وجود دارد که در آن از سه مووینگ اورج استفاده میشود. مجددا، سیگنال هنگامی صادر میشود که مووینگ اورج با کوتاهترین دوره از دو مووینگ اورج دیگر عبور کند. یک سیستم معاملاتی کراس سهتایی ساده، از مووینگ اورجهایی با دورههای ۵، ۱۰ و ۲۰ تشکیل میشود.

تصویر بالا مربوط به سهام Home Depot (HD) است که در آن یک EMA با دوره ۱۰ روزه (نقطهچین سبز رنگ) و یک EMA با دوره ۵۰ روزه (خط قرمز رنگ) مشاهده میشود. خط مشکی نمایانگر قیمت بسته شدن کندلها است. کراس مووینگ اورج پیش از صدور یک سیگنال خوب، سه سیگنال نوسانی ایجاد کرده بود. در اواخر ماه اکتبر، EMA با دوره ۱۰، EMA با دوره ۵۰ را به سمت پایین قطع کرد (۱)، اما چندان طولی نکشید که در اواسط ماه نوامبر، EMA با دوره ۱۰ مجددا به به سمت بالا برگشت (۲). این کراس قدری بیشتر به طول انجامید، اما کراس نزولی بعدی در ماه ژانویه (۳)، در نزدیکی سطوح قیمتی اواخر ماه نوامبر رخ داد که منجر به یک نوسان کوتاه شد. این کراس نزولی نیز خیلی طول نکشید که پس از گذشت چند روز، EMA با دوره ۱۰ مجددا EMA با دوره ۵۰ را به سمت بالا قطع کرد (۴). پس از ۳ سیگنال نامطلوب، در نهایت سیگنال چهارم وقوع یک حرکت شدید را پیشبینی کرد که با پیشرفت بیش از ۲۰ درصدی قیمت همراه شد.

دو روش اصلاحی وجود دارند. اولا، کراسها ممکن است سیگنالهای اشتباه زیادی صادر کنند. استفاده از یک فیلتر قیمتی یا زمانی میتواند برای تشخیص سیگنالهای اشتباه کمک کنند. معاملهگران میتوانند پیش از هر واکنشی در مواجهه با کراسها، صبر کنند تا ۳ دوره از زمان وقوع آنها بگذرد، یا اینکه منتظر باشند تا EMA با دوره ۱۰ پس از کراس از EMA با دوره ۵۰، به مقدار مشخصی از آن فاصله بگیرد. ثانیا، میتوان از اندیکاتور مکدی جهت شناسایی و اندازهگیری کراسها استفاده کرد. مکدی با تنظیمات (۱۰،۵۰،۱) خطی را نشان میدهد که بیانگر اختلاف بین دو مووینگ اورج نمایی است. اندیکاتور مکدی پس از یک کراس طلایی، مقداری مثبت و پس از یک کراس مرده، مقداری منفی را اتخاذ میکند. همچنین به طریق مشابه میتوان از اسیلاتور درصد قیمتی (PPO) برای نشان دادن درصد اختلاف نیز استفاده کرد. توجه داشته باشید که اندیکاتورهای مکدی و PPO براساس مووینگ اورجهای نمایی عمل میکنند و بنابراین با مووینگ اورجهای ساده مطابقت و همخوانی ندارند.

تصویر فوق مربوط به سهام Oracle (ORCL) است که در آن یک EMA با دوره ۵۰، یک EMA با دوره ۲۰۰ و مکدی با تنظیمات (۵۰،۲۰۰،۱) مشاهده میشود. در طول یک بازه زمانی ۲٫۵ ساله، ۴ کراس مووینگ اورج رخ داده است. سه سیگنال اول نتایج خوبی به همراه نداشتند. کراس چهارم با یک روند پایدار تا سطح قیمتی ۲۵ دنبال شده است. مجددا مشاهده میکنید که کراس مووینگ اورجها در روندهای قوی، بسیار خوب عمل میکنند، اما در غیاب روندها، باعث ضررهای زیادی میشوند.

کراس قیمت

میتوان از مووینگ اورجها برای دریافت سیگنال از طریق کراس قیمت نیز استفاده کرد. یک سیگنال صعودی زمانی ایجاد میشود که قیمت، مووینگ اورج را به سمت بالا قطع کند. در مقابل، یک سیگنال نزولی هنگامی صادر میشود که قیمت، مووینگ اورج را به سمت پایین قطع کند. میتوان از ترکیب کراس قیمتی در روندهای قوی استفاده کرد. مووینگ اورج با دوره بلندتر، برای شناسایی روندهای قوی و مووینگ اورج با دوره کوتاهتر جهت صدور سیگنال استفاده شود. معاملهگر میتواند تنها هنگامی که قیمت بالای مووینگ اورج با دوره بلندتر قرار دارد، منتظر کراس قیمتی صعودی باشد. این روش هماهنگی بیشتری با روند دارد. برای مثال، اگر قیمت بالای خط مووینگ اورج با دوره ۲۰۰ قرار داشته باشد، تحلیلگران تکنیکال تنها بر سیگنالهایی تمرکز میکنند که در آنها قیمت، مووینگ اورج با دوره ۵۰ را به سمت بالا قطع میکند. واضح است که در صورت وقوع کراس قیمتی به زیر خط مووینگ اورج با دوره ۵۰، از آن صرفنظر میشود، چرا که روند فعلی صعودی است. در واقع در این حالت، کراس نزولی صرفا بیانگر وقوع احتمالی یک حرکت اصلاحی در میانه یک روند صعودی بزرگتر است. کراس مجدد به سمت بالای خط مووینگ اورج با دوره ۵۰، سیگنالی برای تغییر جهت قیمت به سمت بالا و ادامه روند صعودی بزرگ را صادر میکند.

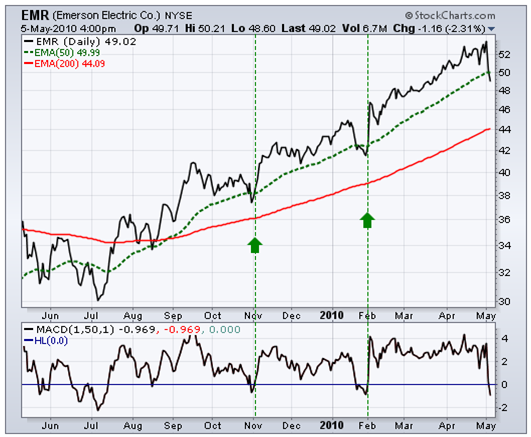

تصویر زیر مربوط به سهام Emerson Electric (EMR) است که در آن دو EMA با دورههای ۵۰ و ۲۰۰ مشاهده میشود. قیمت در ماه آگست، مووینگ اورج با دوره ۲۰۰ را به سمت بالا قطع کرده است. در اوایل ماههای نوامبر و فوریه، قیمت به زیر EMA با دوره ۵۰ نفوذ کرده است. سپس به سرعت قیمت به بالای EMA با دوره ۵۰ بازگشته و سیگنالهایی صعودی و هماهنگ با روند صعودی قیمت ایجاد کرده است (فلشهای سبز رنگ). مکدی با تنظیمات (۱،۵۰،۱) در پنجره پایین تصویر مشاهده میشود که از آن به منظور تایید کراس قیمتی به زیر یا بالای EMA با دوره ۵۰ استفاده شده است. یادآوری میشود که EMA با دوره یک، معادل نمودار بسته شدن قیمتها است. MACD(1,50,1) هرگاه قیمت بالای EMA با دوره ۵۰ بسته شود، مثبت و هرگاه قیمت زیر EMA با دوره ۵۰ بسته شود، مقداری منفی دارد.

حمایت و مقاومت

مووینگ اورجها ممکن است به عنوان حمایت در روندهای صعودی و مقاومت در روندهای نزولی نیز عمل کنند. یک روند صعودی کوتاهمدت، ممکن است در نزدیکی خط مووینگ اورج ساده با دوره ۲۰ که از آن در اندیکاتور باندهای بولینجر نیز استفاده میشود، حمایت شود. همچنین، یک روند صعودی بلندمدت ممکن است در حوالی مووینگ اورج ساده با دوره ۲۰۰، که یکی از محبوبترین مووینگ اورجهای بلندمدت است، حمایت شود. در واقع، مووینگ اورج با دوره ۲۰۰ به دلیل وسعت استفاده آن توسط بسیاری از معاملهگران، ممکن است به عنوان حمایت یا مقاومت عمل کند.

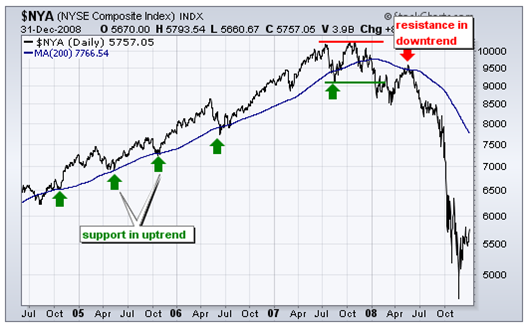

تصویر بالا ارزش سهام NY Composite را از اواسط سال ۲۰۰۴ تا اواخر سال ۲۰۰۸ نشان میدهد که در آن از یک مووینگ اورج ساده با دوره ۲۰۰ استفاده شده است. این مووینگ اورج در چندین مورد حین پیشرفت قیمت، به عنوان سطح حمایتی عمل کرده است. با تغییر روند پس از شکست یک سطح حمایتی دو قله، این مووینگ اورج در نزدیکی قیمت ۹۵۰۰ به صورت مقاومت عمل کرده است.

هیچگاه از مووینگ اورجها، به ویژه مووینگ اورجهایی با دورههای بلند، انتظار نداشته باشید که به عنوان سطوح دقیق حمایتی و مقاومتی عمل کنند. بازار به واسطه احساسات و تمایلات معاملهگران پیشروی میکند، به همین خاطر این اندیکاتورها خطاهای زیادی ممکن است مرتکب شوند. به جای توقع سطوح دقیق، میتوانید از مووینگ اورجها به منظور شناسایی نواحی مقاومتی و حمایتی استفاده کرد.

نتیجهگیری

مزایای استفاده از مووینگ اورجها نسبت به معایب آنها خیلی بیشتر است. مووینگ اورجها اندیکاتورهای روند با تاخیری هستند که همواره یک گام عقب میمانند. این ویژگی آنها لزوما ناپسند نیست. با این همه، روند دوست شماست و بهتر است در جهت روند معامله کنید. با استفاده از مووینگ اورجها میتوان اطمینان حاصل کرد که در جهت روند فعلی معامله انجام میشود. اگرچه روند دوست شماست، اما خیلی اوقات روندی وجود ندارد و قیمت به صورت خنثی نوسان میکند، که در این شرایط مووینگ اورجها کاربردی ندارند. به محض برقراری روند، مووینگ اورجها شما را مطلع میکنند، اما سیگنالها همواره با تاخیر صادر میشوند. توقع نداشته باشید که با استفاده تنها از مووینگ اورجها در سقف بفروشید و در کف بخرید. همانند سایر ابزارهای تحلیل تکنیکال، نباید از مووینگ اورجها به تنهایی استفاده کرد، بلکه بهتر است با دیگر ابزارهای تکمیلی ترکیب شوند. تحلیلگران تکنیکال میتوانند از مووینگ اورجها برای شناسایی روند کلی و از اندیکاتور RSI جهت تعیین سطوح اشباع خرید و اشباع فروش استفاده کنند.مووینگ اوریج ابزار بسیار مناسبی برای تشخیص روند ها می باشدجهت آشنایی و دریافت اطلاعات کامل تر در تشخیص روند قیمت مقاله چگونه جهت روند قیمت را پیدا کنیم؟ را مطالعه کنید.

منبع: school.stockcharts

گرداوری و ترجمه : آکادمی ویو

بسیار عالی.

مووینگ اوریج ها معمولا در روند های شارپ یا ساید اصلا کاربردی نیستن.باتوجه به بررسی هایی که کردم فکر نکنم بدون داشتن یک سیستم پرایس اکشن مولتی تایم فریم بشه ازش استفاده پر سودی کرد.

سلام وقت بخیر

دقیقا درسته

امینو

مطالب بسیار عالی واموزنده

شما واقعا از باره علمیه بسیار بالایی برخوردار هسید باعث افتخارمه ک آموزش هایه شمارو میبینم

ارزویه سلامتی دارم براتون

باید دقت کنیم مووینگ ها محورند یعنی قیمت روی محور حرکت میکنه اینو اگه درک کنیم آمینو اف تی هم درک کردیم یعنی یه محور و ۴ تا قیمت

یعنی اینگار یه توپ چند لایه رو چپه کن و از درون ببین استاد آمینو کارت حرف نداره ولی اگه من شاگردت بودم به من افتخار میکردی

سلامت باشید

ما در آکادمی ویو شاگرد و استاد نداریم

همگی یک خانواده هستیم : )

امینو

نظر لطفتونه ولی اجازه بدید به شما بگم استاد نه باید بجای استاد به شما بگیم

دانشمند کاری که شما کردید به جرات میتونم بگم یکی از دستاوردهای ملی حساب میشه و من بعنوان یه ایرانی به استاد دانشمند آمینو افتخار میکنم

دستت درد نکنه

آی لاویو به خدا

با سلام

بسیار عالی

آیا می توان از MA های بالاتر از ۲۰۰ (مثلا ۵۰۰) به عنوان نواحی بسیار قوی استفاده کرد؟ به گونه ای که اگر این نواحی توسط MA های پایین تر (مثلا ۵۰ و ۲۰۰) شکسته شود یک روند قوی شکل خواهد گرفت؟

سلام وقت بخیر

تکنیکهای زیادی با مووینگ ها درست شده

مهمترین مورد اینه که بدونید مووینگ به عنوان یک نماینده ملایم شده قیمت داره حرکت می کنه.امینو

درووود بر استاد ممنون از شما و افتخار میکنم از این که ایرانی هستید و با وجود همچنین سطح علمی تا این حد متواضع

فوق العاده بود خیلی جامع و کامل و قابل فهم بود با تشکر از شما استاد عزیز.

مناطقی که کراس های متوالی داریم مناطق تصمیم گیری مهم و به نحوی میشه گفت قیمت دوباره به اون نواحی برمیگرده چون هنوز اردر هایی هست که فعال نشده و میشه گفت در کل راحته برای تشخیص حرکت قیمت. درسته این دیدگاه؟

سلام وقت بخیر

پیدا کردن جوابش کاری نداره.

۱۰۰ مورد پشت سر هم رو پیدا کنید و بررسی کنید و یک درصد ازش دربیارید.

ببینید چقدر میتونه مفید باشه و کمکتون کنه.

امینو

اگر در یک نمودار دو عدد مووینگ اوریج با دوره ی یک داشته باشیم. یکی میانگین های کندل. اونیکی میانگین لوی کندل. در این صورت نتیجه میگیریم که : هر وقت حرکت قیمت از یک کندل صعودی به یک کندل نزولی اتفاق می افته، مووینگ ها کراس می کنن. هر وقت موورینگ ها از هم فاصله می گیرن، یعنی حرکات شارپ در کندل داشتیم. و خلاصه من اینشکلی رابطه مووینگ ها و حرکاتشون رو درک کردم.

عالی بود دیدمو نسبت به مووینگ اوریج باز کرد ممنون از شما بابت این مقاله مفید

بسیار عالی بود.

ممنونم از لطفتون

ممنون از استاد امینو گرامی و تیم اکادمی ویو بابت این مقاله فوق العاده مفید

سلام و با عرض ادب – متاسفانه ذکر نشده نحوه محاسبه پریود زمانی در موینگ اورج و ارتباط ان با تایم فریم چیست و نحوه انتخاب درست ان براساس time zone به چه صورت است ؟ و کلا جنبه کلی و کلیشه است .

بسیار عااااالی و مفید

سلام و وقت بخیر خدمت استاد

یه سوالی دارم لطفا راهنمایی بفرمایین:

در فرمول میانگین نمایی ۱۰ روزه، عدد ۱۰ را در ابتدا از sum کم کرده، یعنی در واقع عدد یک (۱) را از میانگین ساده کم کرده است. علت این کار چیه؟ در صورتی که در مقاله اشاره شده که ” در اولین دوره، از مووینگ اورج ساده به عنوان دوره گذشته EMA استفاده میشود “. یعنی یک را نباید کم میکرد و خود میانگین ساده مورد استفاده قرار میگرفت.

ممنون از توجه شما

خیلی عالی بود.ممنون

بسیار عالی

مقاله نکات بسیار خوبی داشت مخصوصا که اول از همه باید پرایس اکشن و اصالت روند چک بشه نه اینکه با کراس دنبال خرید یا فروش باشیم

ممنون از استاد امینو و آکادمی ویو

بسیار عالی بود.

ممنون بابت این مقاله عالی و زحماتی که میکشید.

در بخش مقدمه آخر خط سوم نوشته شده ” کند و تاخیری هستند”.طبق صحبت استاد عزیز تاخیری نیستند بلکه” همزمان “با قیمت در حال شکل گیری هستند.

سپاس

بسیار عالی