مرجع کامل آموزش اندیکاتور ATR

فهرست محتوا

مرجع کامل آموزش اندیکاتور (Average True Range (ATR

مقدمه

اندیکاتورها بخشی مهم و تاثیر گذار در آموزش فارکس هستند و در صورتیکه معامله گر به درک درست و اصولی از نحوه شکل گیری و استفاده اندیکاتور برسد می تواند براحتی از آن استفاده کرده و درصد معاملات موفق خود را افزایش دهد. در این مقاله با اندیکاتور “میانگین محدوده واقعی (ATR) ” آشنا می شوید.

میانگین محدوده واقعی (ATR) که توسط ولز وایلدر طراحی و توسعه پیدا کرده، اندیکاتوری است برای اندازهگیری نوسانات قیمت همانند بسیاری از اندیکاتورهای وایلدر، ATR نیز برای نمودار کالاها و تایمفریم روزانه طراحی شده است. قیمت کالاها در مقایسه با سهام شرکتها نوسانات قیمتی بیشتری را نشان میدهند.

در نمودار قیمت کالاها اغلب شکاف قیمتی و حرکات محدود مشاهده میشود که هنگامی اتفاق میافتد که قیمت یک کالا فراتر از حداکثر قیمت مجاز آن دوره زمانی باز میشود. یک رابطه برای سنجش نوسانات اگر تنها بر اساس کف-سقف محدوده عمل کند، نمیتواند نوسانات را به هنگام وقوع شکافهای قیمتی یا محدود شدن حرکات تشخیص دهد. به همین خاطر وایلدر برای شناسایی این دسته از نوسانات، اندیکاتور میانگین محدوده واقعی را طراحی کرد. لازم به ذکر است که اندیکاتور ATR جهت قیمت را نشان نمیدهد و صرفا نوسانات آن را مشخص میکند.

وایلدر در کتابی که در سال ۱۹۷۸ تحت عنوان مفاهیمی جدید در سیستمهای معاملاتی تکنیکال منتشر کرد، اندیکاتور ATR را معرفی نمود. این کتاب همچنین اندیکاتورهای دیگری از قبیل پارابولیک سار، RSI و شاخص حرکت جهتدار (ADX) را نیز در برمیگیرد. اگر چه اندیکاتورهای وایلدر پیش از ظهور کامپیوترها طراحی شدهاند، اما قابلیت خود را در طول زمان از دست نداده و همچنان از محبوبیت بالایی برخوردارند.

محدوده واقعی

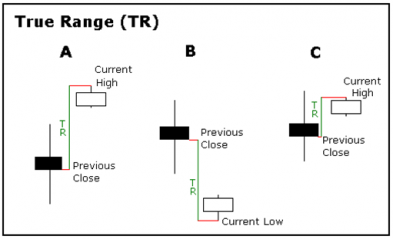

وایلدر در ابتدا با مفهومی موسوم به محدوده واقعی (TR) شروع کرده است که بصورت بزرگترین مقدار یکی از سه مورد زیر تعریف میشود:

- روش ۱: سقف فعلی منهای کف فعلی

- روش ۲: سقف فعلی منهای قیمت بسته شدن قبلی (قدرمطلق)

- روش ۳: کف فعلی منهای قیمت بسته شدن قبلی (قدرمطلق)

جهت اطمینان از مثبت بودن مقادیر بدست آمده، از قدرمطلق استفاده شده است. با اینحال، وایلدر تمایل داشت فاصله بین دو نقطه را اندازه بگیرد، نه اینکه جهت آن را مشخص کند. اگر سقف دوره فعلی بالای سقف دوره قبلی باشد و کف دوره فعلی پایینتر از کف دوره قبلی باشد، در این صورت از محدوده کف-سقف دوره فعلی به عنوان محدوده واقعی استفاده میشود. این روش ساده، روش اول برای محاسبه TR است.

روشهای ۲ و ۳ زمانی استفاده میشوند که یک شکاف قیمتی شکل گرفته باشد. شکاف قیمتی هنگامی رخ میدهد که قیمت بسته شدن دوره قبل بالاتر از سقف دوره فعلی باشد (شکاف قیمتی به سمت پایین) یا قیمت بسته شدن دوره قبل پایینتر از کف دوره فعلی باشد (شکاف قیمتی به سمت بالا). تصویر زیر مثالهایی از مواقعی که روشهای ۲ و ۳ مناسب هستند را نشان میدهد.

مثال A: یک محدوده کوچک سقف-کف پس از شکاف قیمتی به سمت بالا شکل گرفته است. در این حالت TR برابر است با قدرمطلق اختلاف بین سقف دوره فعلی و قیمت بسته شدن دوره قبل.

مثال B: یک محدوده کوچک سقف-کف پس از شکاف قیمتی به سمت پایین شکل گرفته است. در این حالت TR برابر است با قدرمطلق اختلاف بین کف دوره فعلی و قیمت بسته شدن دوره قبل.

مثال C: اگر چه قیمت بسته شدن دوره فعلی در محدوده سقف-کف دوره قبلی رخ داده، اما محدوده سقف-کف دوره فعلی تقریبا کوچک است. در واقع، محدوده سقف-کف دوره فعلی از قدرمطللق اختلاف بین سقف دوره فعلی و قیمت بسته شدن دوره قبلی یا همان مقدار TR کوچکتر است.

نحوه محاسبه ATR

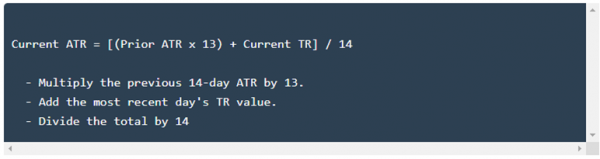

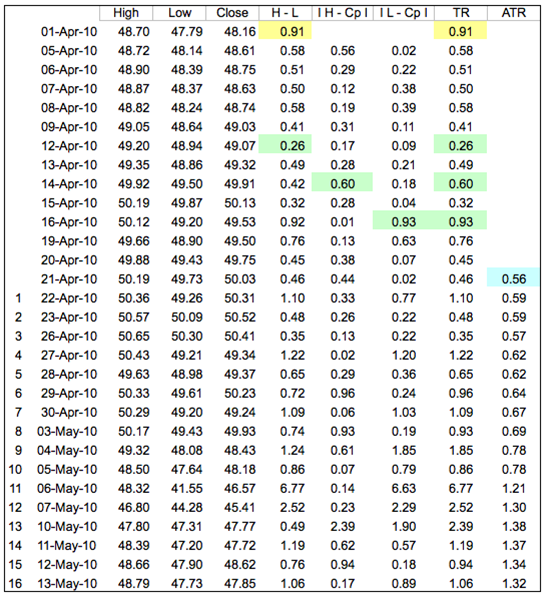

معمولا میانگین محدوده واقعی (ATR) براساس ۱۴ دوره گذشته است و میتواند برای تایمفریمهای ساعتی، روزانه، هفتگی یا ماهانه محاسبه شود. برای این مثال، محاسبه ATR براساس تایمفریم روزانه محاسبه میشود. از آنجائیکه باید نقطه شروعی وجود داشته باشد، لذا مقدار اولیه TR برابر است با سقف منهای کف، و مقدار اولین دوره ۱۴ روزه TR برابر است با میانگین مقادیر روزانه TR برای ۱۴ روز گذشته. پس از اولین دوره ۱۴ روزه، از مقدار ATR آن برای محاسبه ۱۴ دوره بعد استفاده میشود.

در مثال بالا، اولین مقدار محدوده واقعی (۰٫۹۱) برابر است با سقف قیمت منهای کف قیمت (خانه زرد رنگ). اولین مقدار ۱۴ روزه ATR (0.56) از میانگین مقادیر محدوده واقعی (TR) برای ۱۴ روز بدست آمده است (خانه آبی رنگ). مقادیر بعدی ATR با استفاده از رابطه فوق محاسبه شدهاند. مقادیر محاسبه شده در بالا متناظر با ناحیه زرد رنگ نمودار زیر میباشند. توجه کنید که چگونه ATR با سقوط قیمت QQQ در ماه مِی و تعدادی کندلاستیک بلند، صعود کرده است.

برای کسانی که این محاسبات را تمرین میکنند، چند نکته وجود دارد. اولا، مانند میانگین متحرک (مووینگ اورج) نمایی (EMA)، مقادیر ATR نیز به اینکه محاسبات را چقدر در فاصله دورتری در گذشته شروع میکنید، بستگی دارد. اولین مقدار TR برابر است با سقف قیمتی فعلی منهای کف قیمتی و اولین مقدار ATR برابر است با میانگین ۱۴ مقدار TR بدست آمده. لذا اولین مقدار واقعی ATR تنها پس از دوره ۱۵ام شروع میشود. اگرچه محاسبات دو دوره اول ATR کمی در مقادیر ATR بعدی تاثیر دارند. مقادیر بدست آمده در مثال بالا ممکن است دقیقا با آنچه در نمودار مشاهده میشود، مطابقت نداشته باشد. گرد کردن اعداد نیز میتواند قدری در محاسبات مقادیر ATR موثر باشد. ما در نمودارهای خود برای اطمینان از دقت مقادیر ATR، از ۲۵۰ دوره گذشته (معمولا خیلی بیشتر) استفاده میکنیم.

ATR مطلق

ATR براساس مقادیر محدوده واقعی (TR) محاسبه میشود که آن نیز از تغییرات مطلق قیمت استفاده میکند. به همین خاطر، ATR نیز نوسانات را بصورت سطوح مطلقی نشان میدهد. به عبارتی دیگر، ATR بصورت درصدی از قیمت بسته شدن دوره فعلی نشان داده نمیشود. به این معنی که نمودارهای سهام با قیمتهای پایین، در مقایسه با نمودارهای با قیمتهای بالا، مقادیر ATR کمتری خواهند داشت. برای مثال، نموداری با محدوده قیمتی ۲۰ تا ۳۰ دلار، نسبت به نمودار دیگری با محدوده قیمتی ۲۰۰ تا ۳۰۰ دلار، مقادیر ATR خیلی کمتری دارد. به همین دلیل، مقادیر ATR نمودارهای مختلف با یکدیگر قابل مقایسه نیستند. حتی در صورت وقوع حرکات قیمتی بزرگ در یک نمودار، مانند نزول قیمت از ۷۰ به ۲۰، نمیتوان مقادیر ATR را در بلندمدت مقایسه کرد. تصویر زیر نمودار شرکت Google را با مقادیر ATR دو رقمی نشان میدهد و تصویر بعدی نمودار Microsoft را نشان میدهد که در آن مقادیر ATR کمتر از یک هستند. اگرچه مقادیر ATR این دو نمودار متفاوت هستند، اما شکل مشابهی را ایجاد کردهاند.

نتیجهگیری

ATR مانند MACD یا RSI اندیکاتوری جهتدار نیست، بلکه اندیکاتوری نوسانگیر است که تمایل یا عدم تمایل به یک حرکت قیمتی را نشان میدهد. حرکات قیمتی شدید، در هر دو جهت، اغلب همراه با محدودههای بزرگ یا محدودههای واقعی (TR) بزرگ، رخ میدهند. این امر به ویژه در ابتدای حرکت صادق است. حرکات معمولی و کوچک قیمتی همراه با محدودههای کوچکی (TR) اتفاق میافتند. به همین منظور، با استفاده از ATR میتوان به تمایل معاملهگران پیش از وقوع یک حرکت یا شکست یک سطح مقاومتی یا حمایتی، پی برد. شکست یک سطح حمایتی در صورتی که با افزایش ATR همراه باشد، نشان از فشار فروش شدیدی دارد و شکست سطح حمایتی را اعتبار میبخشد همچنین توصیه میشود مقالات روبرو را پس از این مقاله به ترتیب مطالعه کنید ابتدا مقاله معاملهگر فارکس و عادات روزانه و سپس مقاله یک ترفند معاملاتی: پورتفو (Exposure)

گرداوری و ترجمه : آکادمی ویو

منبع :school.stockcharts

ممنون بابت مطالب خوب تون.

مقاله جالبی بود.

مثل همیشه عالی

تشکر بابت مقاله عالیتون

فوق العاده بود

ممنونم

مقاله بسیار مفیدی بود

با سلام

مقاله سنگيني بود از باب درك موضوع

سلام عالی بود – بنظرم بهترین روش برای بیان فرمول ATR است و نیز درک ATR – ممنون

بسیار بسیار بسیار عالی بود من این سایتو سیو میکنم چون هیچ سایتی اینطوری علمی و دقیق توضیح نمیده اینجا برای اوناست که واقعا قصد دارن بفهمن

بسبار عالی